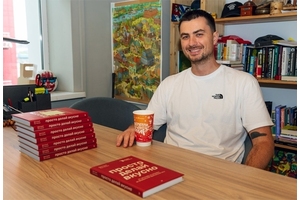

Андрей Гартвич «Упрощенка» с нуля. Новое шестое издание». – СПб: «Питер», 2020.

Андрей Гартвич «Упрощенка» с нуля. Новое шестое издание». – СПб: «Питер», 2020.

В этой книге вы найдете всю самую необходимую и актуальную информацию о самой популярной системе налогообложения, используемой малым бизнесом, – упрощенной. Общие правила налогообложения рассмотрены применительно к указанной системе, отдельно приведены подробные сравнения с альтернативными налоговыми режимами. Акцент сделан на практические аспекты работы, здравый экономический смысл и внутреннюю логику законодательства, что позволит вам в дальнейшем легко разбираться в самых сложных ситуациях. С учетом последних изменений налогового законодательства. Книга адресована широкому кругу читателей. Специальная подготовка не требуется.

О «серой» зарплате

Работники получают заработную плату за вычетом НДФЛ, который перечисляется работодателем в федеральный бюджет. Кроме того, работодатель начисляет на заработную плату обязательные страховые взносы, которые он перечисляет в бюджеты государственных внебюджетных фондов.

Оценим размеры упомянутых платежей в бюджеты для ставки НДФЛ 13% и суммарного тарифа страховых взносов 30%.

Чтобы выдать работнику на руки 1000 руб. – так называемую «чистую» зарплату, работодатель должен начислить работнику: 1000/ /(100% – 13%) = 1149 (руб.) (так называемую «грязную» зарплату). На последнюю сумму работодатель должен начислить обязательные страховые взносы в размере: 1149 × 30% = 345 (руб.). Общая сумма платежей в бюджеты при этом составит: (1149–1000) + + 345 = 494 (руб.).

Обычно работники не придают значения платежам в бюджеты, которые связаны с их зарплатой, хотя для работодателя это существенные расходы. Работники придают значение сумме, которую они получают на руки. Поэтому у работодателя возникает желание сэкономить на платежах в бюджеты.

У отечественного бизнеса популярен следующий способ экономии. При приеме на работу работодатель оформляет с работником трудовой договор, в котором указывается оклад, равный минимальному региональному размеру оплаты труда. Ежемесячная зарплата затем начисляется в этом размере. Но после каждой выплаты зарплаты работодатель раздает работникам подарки – конверты с деньгами – от себя лично, то есть за счет своего предпринимательского дохода.

Раздача таких денежных подарков наиболее выгодна экономически, когда работодателем является индивидуальный предприниматель, применяющий УСН с объектом налогообложения в виде доходов. При таком объекте налоговая база налога, уплачиваемого в связи с применением УСН, не зависит от размера заработной платы, начисляемой работникам. Поэтому предприниматель ничего не потеряет от того, что будет занижать зарплату.

Раздача денежных подарков будет чуть менее выгодна для предпринимателя, который применяет УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов. Если предприниматель занижает размер заработной платы, то увеличивается налоговая база налога, уплачиваемого в связи с применением УСН. Чтобы выдать работнику в конверте 1000 руб. за счет «чистого» предпринимательского дохода, при налоговой ставке 15% работодатель должен получить «грязный» предпринимательский доход в размере: 1000/(100% – 15%) = 1175 (руб.).

То есть при применении УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, и налоговой ставкой 15% за каждую тысячу рублей, выдаваемую работникам в конвертах, предприниматель должен уплатить в бюджет 175 руб. (1175–1000 = 175) виде налога, уплачиваемого в связи с применением УСН.

Работникам следует иметь в виду, что получая денежные подарки, они уклоняются от уплаты налогов в сговоре с работодателем. Если инспекция ФНС выявит это нарушение, она начислит НДФЛ на суммы всех денежных подарков плюс пени и штрафы, причем начисленные суммы будут должны уплачивать работники. Работодателю грозят серьезные штрафы, а если тот быстро их не заплатит, – то уголовное преследование.

Еще работникам следует иметь в виду, что, соглашаясь на заниженную зарплату, они лишают себя:

- Накопительной части пенсии.

- Адекватного размера социального пособия в случае болезни.

- Возможности получить кредит в банке (потому что банк требует справку с места работы о заработной плате).

Фото: freepik.com

В итоге, соль статьи: применяйте УСН с объектом налогообложения в виде доходов, а все потенциальные штрафы заплатит работник.

Классная статья...

работник обязан проверить законность и реальные действия бухгалтерии предприятия даже если работодатель утверждает, что все выплачивается по закону и все отчисления производятся