Отток капитала из России бьет очередные рекорды. В марте 2014 года глава Минэкономразвития (МЭР) Алексей Улюкаев заявил, что чистый отток капитала из страны за первые два месяца этого года оценивается в $35 млрд. Последний раз сравнимые показатели наблюдались в кризисном 2009 году: тогда в январе–марте «утекло» $35,7 млрд. В 2013 году к концу первого квартала из России «убежало» $28,2 млрд, а по итогам года чистый вывоз капитала из страны составил $62,7 млрд, свидетельствуют данные Центробанка России.

Похоже, столь высокие показатели стали для чиновников неожиданными. В начале года МЭР прогнозировало, что отток капитала по итогам 2014 года составит $25 млрд. Еще более оптимистично – в $20 млрд – оценивал этот показатель ЦБ. Правда, уже в феврале Минэкономразвития пересмотрело свои прогнозы – до уровня $35 млрд за I квартал 2014 года. Судя по всему, и этот показатель также будет пересмотрен.

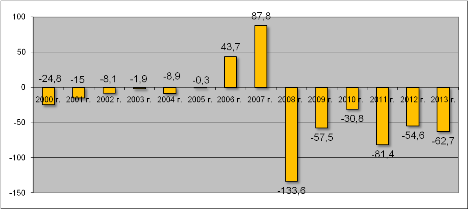

За последние 10 лет приток капитала в Россию был отмечен всего дважды: в 2006 и 2007 году ($43,7 млрд и $87,8 млрд соответственно, свидетельствуют данные ЦБ РФ). В период кризиса этот показатель упал до рекордных $133,6 млрд в 2008 году. За последние три года темпы оттока капитала сократились – с $81,4 млрд в 2011 году до $54,6 млрд и $62,7 млрд в 2012–м и 2013–м соответственно.

Динамика чистого ввоза/вывоза капитала из России частным сектором, $ млрд

Источник: ЦБ РФ

Бегство за границу

Капитал «убегает» из страны по нескольким причинам. По мнению главного экономиста «ВТБ Капитал» по России Владимира Колычева, в первую очередь это так называемый структурный отток капитала (отток, обусловленный большой долей теневого сектора в экономике, высоким уровнем коррупции, неэффективностью госрасходов). Второй причиной бегства капиталов в последние несколько месяцев является активная долларизация накоплений населения. «С конца 2013 года население все чаще выбирает доллар в качестве предпочтительного инструмента сбережения капитала. Между тем перевод средств с рублевого депозита на долларовый в платежном балансе будет регистрироваться как отток капитала», – отмечает Владимир Колычев. Аналогичные процессы происходят и с корпоративными сбережениями. За последние несколько месяцев доля валютных средств на корреспондентских счетах и депозитах компаний резко увеличилась, отмечает эксперт. Это может свидетельствовать как о том, что некоторые компании откладывают инвестиции и ради сбережения капитала переводят их в доллары, так и о том, что ряд экспортных компаний придерживает продажу экспортной выручки, чтобы переждать период нестабильности на финансовых рынках, а позже продать долларовую выручку по более интересному курсу.

Капитал «убегает» из страны по нескольким причинам. По мнению главного экономиста «ВТБ Капитал» по России Владимира Колычева, в первую очередь это так называемый структурный отток капитала (отток, обусловленный большой долей теневого сектора в экономике, высоким уровнем коррупции, неэффективностью госрасходов). Второй причиной бегства капиталов в последние несколько месяцев является активная долларизация накоплений населения. «С конца 2013 года население все чаще выбирает доллар в качестве предпочтительного инструмента сбережения капитала. Между тем перевод средств с рублевого депозита на долларовый в платежном балансе будет регистрироваться как отток капитала», – отмечает Владимир Колычев. Аналогичные процессы происходят и с корпоративными сбережениями. За последние несколько месяцев доля валютных средств на корреспондентских счетах и депозитах компаний резко увеличилась, отмечает эксперт. Это может свидетельствовать как о том, что некоторые компании откладывают инвестиции и ради сбережения капитала переводят их в доллары, так и о том, что ряд экспортных компаний придерживает продажу экспортной выручки, чтобы переждать период нестабильности на финансовых рынках, а позже продать долларовую выручку по более интересному курсу.

Наконец, еще одна важная причина ускорения темпов бегства капиталов из России связана с оттоком спекулятивного капитала, так называемых портфельных инвестиций. В 2012–2013 годах этот капитал «перетекал» на рынок государственных рублевых облигаций, а с конца 2013 года начался его активный отток как с рынка гособлигаций, так и с рынка акций. «Этот отток сейчас активно продолжается, в связи с геополитической нестабильностью в стране», – отмечает Владимира Колычев.

Рост экономики остановился

Ускорение темпов бегства капитала влечет за собой серьезные проблемы для реальной экономики России. «Динамика экономического развития напрямую зависит от инвестирования, а отток капитала – это недоинвестированная экономика», – говорит директор Института стратегического анализа ФБК Игорь Николаев.

Ускорение темпов бегства капитала влечет за собой серьезные проблемы для реальной экономики России. «Динамика экономического развития напрямую зависит от инвестирования, а отток капитала – это недоинвестированная экономика», – говорит директор Института стратегического анализа ФБК Игорь Николаев.

Между тем, по данным Росстата, в январе 2014 года инвестиции в основной капитал упали на 7% по сравнению с аналогичным показателем 2013 года. Это связано с тем, что компании, вместо инвестирования, пытаются переждать нестабильный период в более надежных долларовых активах. Население также предпочитает сберегать. В результате снижается внутренний спрос, а значит – и объемы внутреннего производства.

Интенсивная долларизация накоплений, обесценивание рубля (с начала 2014 года российский рубль подешевел на ~11% по отношению к доллару, и на ~12% – к евро) и отток капитала привели к ужесточению денежно-кредитной политики ЦБ. Для того, чтобы сгладить ситуацию на валютном рынке, 3 марта 2014 года регулятор повысил ключевую ставку до 7% годовых (ранее она составляла 5,5%). Но высокие процентные ставки одновременно вызвали и удорожание ресурсов на денежном рынке, а значит – еще больше дополнительно ограничили возможности для бизнеса по осуществлению инвестиций.

По прогнозам экспертов Центра развития Высшей школы экономики, Россию может ждать стагфляция (экономический спад на фоне инфляции). «Экономику России по итогам года ожидает нулевой рост или даже отрицательная динамика роста», – считает Владимир Колычев. «В 2014 году экономика покажет рецессию. Наш прогноз – минусовой результат по итогам года», – утверждает Игорь Николаев.

При этом логичным следствием оттока капитала и замедления экономического роста является постепенный рост уровня безработицы, указывает эксперт. Напомним, в январе 2014 года, согласно данным Росстата, уровень безработицы составил 5,6%, а за 2013 год в целом – 5,5%.

Отток капитала привел и к сокращению средств, поступающих на фондовый рынок, который в настоящее время и так показывает рекордное падение (российский фондовый индекс ММВБ упал по отношению к началу января на ~15%, РТС – на ~16%). «Большинство инвесторов, ввиду сложившейся неопределенности, предпочитают уходить в более надежные активы. А это влияет на возможности финансового сектора перераспределять капиталы от тех секторов, которые накапливают капитал, к тем, которые больше всего нуждаются в этих ресурсах. Поэтому бегство капитала будет влиять на способность банковского сектора предоставлять кредитование, а значит, можно ожидать, что развитие кредитования будет продолжать замедляться», – отмечает Владимир Колычев.

Еще быстрее

По оценкам ЦБ России, опубликованным в январе 2014 года, в этом году отток капитала из страны составит $20 млрд, в 2015 году – снизится до $10 млрд, а еще год спустя нас впервые с 2007 года ждет изменение тренда: приток капитала в Россию составит $5 млрд. В середине февраля 2014 года глава ЦБ Эльвира Набиуллина завяляла, что «пока оснований для пересмотра прогноза у нас нет». Сейчас, когда оценочный показатель оттока уже за два первых месяца 2014 года превысил годовой прогноз регулятора, пересмотреть цифры ЦБ все же придется.

Как уже отмечалось выше, МЭР оценило чистый отток капитала из страны за январь–февраль 2014 года в $35 млрд. Это совпадает с данными Высшей школы экономики, согласно которым чистый отток капитала из России в январе и феврале в $20 млрд и $15 млрд соответственно. Более того, эксперты не исключают, что это далеко не предел. «Все «самое интересное» еще впереди, когда станет ясно, какие экономические санкции будут применены по отношению к России, – считает Игорь Николаев. – То, что санкции последуют, очевидно: в нынешних условиях на чудеса рассчитывать не приходится. А из стран, по отношению к которым практически все мировое сообщество единым фронтом выступает с санкциями, деньги «убегают» еще быстрее». При жесткой волне санкций в отношении России из-за ситуации с Украиной отток капитала из страны может увеличиться до $50 млрд в квартал, считает экс-министр финансов РФ, член президиума Экономического совета при президенте РФ Алексей Кудрин. По оценкам Владимира Колычева, за первый квартал из России может «утечь» около $70 млрд. Согласно прогнозам экспертов Института экономической политики им. Гайдара, в I квартале 2014 года из России «убежит» $73–75 млрд. В случае серьезных санкций со стороны мирового сообщества по итогам 2014 года отток капитала может даже побить рекордные $133,6 млрд в 2008 году, достигнув отметки в $200 млрд, считает Игорь Николаев.

Наталья Гайдаш, специально для Executive.ru

В основном разговор ведётся о том,сколько ''убегает''.

Анализ источников бегства не глубок.

Какая доля убегания рубля в доллар ?

Каков отток по причинам ''коррупции,большой доли теневого

сектора,неэффективности госрасходов''?

Мало списать всё на ''Крым''.

Без глубокого ,открытого анализа причин бегства капитала

нет надежды на стабилизацию ситуации.

Это уже сильно ''устаревшая'' информация!

Нынче чуть ли не каждый день!!! ... происходят некие экономические, политические и другие потрясения.

А возврат российских капиталов (как это не странно) никто ещё не считал!? )))

P.S. Статья ни о чём.

Действительно пустая статья! В России невыгодно инвестировать по причине сверхвысоких налогов и незащищенной собственности. Долговременные вложения вообще не выгодны. В итоге получается, очень тонкий баланс между вышеописанным рисками и относительно высокой доходностью. Любые встряски сразу нарушают этот баланс.

Возврат капитала если он есть ,то минимальный. Стабильной ситуация будет тогда,когда не будет большой доли теневого сектора.

И как не странно это все понимают,но ни чего не предпринимают!

цель у статьи одна - вогнать читателя в депрессию

Михаил Бышевский пишет:

''Цель у статьи одна-вогнать читателя в депрессию.''

Цель у журналистов Е-хе одна - выбросить побольше статей и

получить отклики...

Главное прокукарекать, а там хоть не рассветай !

Реализовать управленческий подход к состоянию дел в экономике

и сообществе не удаётся.

С точки зрения стратегии инвестиций в бизнес все понятно.

Вначале инвестор желает быстро разбогатеть, внимание на риски обращает меньше. Подыскивает высокодоходные активы, при этом отличающиеся низкой стабильностью. Этого добра хватает в России с ее коррупцией и теневым сектором. Те кто после этого этапа выжил, больше не хотят испытывать судьбу и готовы переложиться в менее доходные, но более защищенные, с точки зрения того же регулярного менеджмента (а вы думали почему они стабильные?), зарубежные бизнес-активы.

Подобную структуру распределения рисков на международном уровне, я думаю поддерживают все финансовые институты - МВФ в частности. Она сформировалась и стабилизировалась.

Однако последние события вывели ее из устойчивого состояния. Рисков на рынке России добавилось - вот вам и отток. Но все вернется, как говорится - все опять вернется! Не может же межд сообщество отказаться от такой удобной системы первоначального создания и дальнейшего распределения капитала ;)