Рублевый депозит в банке с государственным участием – вот самый распространенный финансовый инструмент в России. Остальных инструментов словно и не существует. В чем природа такого положения дел? На вопросы Executive.ru отвечают эксперты финансового рынка.

Структура сбережений зависит от менталитета

Дмитрий Трофимов, директор Высшей школы финансовых технологий Финансового университета при Правительстве РФ:

Структура сбережений населения в каждой стране уникальна, и зависит от нескольких факторов, в том числе от экономического менталитета населения. Так, в Японии, Германии и Испании традиционно предпочитают хранить деньги в банках, а не в ценных бумагах. В США, Финляндии и Швеции люди наоборот предпочитают инвестировать свободные средства в акции. А в Нидерландах и Великобритании наибольшая доля в структуре сбережений населения принадлежит пенсионным фондам.

Пока сложно сказать, какая именно структура сбережений у россиян – у нас пока не было периода в истории, когда на руках у населения был бы достаточный объем средств при стабильной экономике. Постоянная стрессовая ситуация, конечно же, не может дать информации по этому вопросу.

Кроме того, нужно учитывать и доходность по различным инструментам вложения сбережений. Как показывает опыт других стран, при снижении процентной ставки по банковским депозитам даже в Германии наблюдался отток средств из банковских депозитов в другие более доходные инструменты. При этом кардинальных изменений в структуре сбережений населения не произошло. У нас такие изменения банковских пассивов еще впереди, хотя налицо уже явные тенденции данного процесса.

Сохранность в банке обычно означает отрицательную реальную доходность

Владимир Крейндель, исполнительный директор FinEx (партнер Yammi)

Основная причина, по которой россияне не инвестируют в акции, – неготовность принять риск снижения их стоимости. Результаты опроса ФОМ показывают, что именно эта причина стала решающей для 2/3 населения нашей страны. Хотя владение ценными бумагами, например, акциями на глобальном рынке, в средне- и долгосрочной перспективе оказывается выгоднее, чем размещение средств на рублевом депозите. Но россияне предпочитают довольствоваться «гарантированным» процентом на депозитных вкладах.

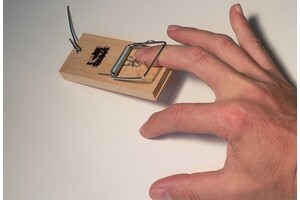

На деле же «сохранность» означает отрицательную реальную доходность: «деньги съедает инфляция», падает их покупательская способность. Россияне готовы идти на дополнительный риск, снижая требования к кредитному качеству банка. Иначе говоря, большинство предпочитает «синицу в руке», а «журавлей» ищет в депозитах третьеразрядных банков. Благо, «страховка» от АСВ позволяет меньше беспокоиться по поводу их возможного банкротства.

Россияне не готовы принимать риски инвестирования в акции из-за недостатка знаний. Так, большим сюрпризом для многих оказывается возможность успешно инвестировать в акции глобального рынка через биржевые фонды ETF. К примеру, среднегодовая доходность акций IT-сектора США в рублях с 2013 года увеличилась на 35,5%. Мало кто знает, что биржевая инфраструктура отличается высокой надежностью, наличием налоговых льгот: например, можно получить от государства возврат НДФЛ до 52 тыс. рублей в год по доходам с индивидуальных инвестиционных счетов.

Россиян больше беспокоит стоимость доллара, чем курс ММВБ

Георгий Золотов, руководитель управления ценных бумаг ГК «Рыков групп»

Россиян из новостей финансового рынка больше беспокоит стоимость доллара и евро, чем курс ММВБ или РТС. Многие даже не знают, как расшифровываются эти аббревиатуры. Правда, в последнее время начинает появляться интерес к динамике цен на черное золото, но это, опять же, привязано к изменениям валютных курсов, а не акций.

В излюбленном россиянами для отдыха Израиле пенсионеры, сидя на лавочках, обсуждают не только сериалы и политику, но и движение на рынке ценных бумаг, удачные сделки и прогнозы. Это связано с тем, что при выходе на пенсию они получают возможность вкладывать пенсионные накопления самостоятельно в ценные бумаги, а не доверять свои кровные непонятным пенсионным фондам с огромными внутренними издержками и комиссионными расходами. Закреплено это право юридически, в результате чего основными посетителями курсов «юных биржевых трейдеров» являются как раз пенсионеры. На самом деле, во всем цивилизованном мире после фондов и институционных инвесторов главными покупателями ценных бумаг считаются пенсионеры. Это та прослойка общества, у которых много свободного времени, денежных средств и нет жадности и страха потери денег.

В России пока о таких инвестиционных высотах остается только мечтать. Наш срез инвесторов – это люди среднего класса, которых с каждым годом становится все меньше и меньше, и у которых нет времени на изучение биржевых законов игры и основ технического анализа. Им проще вложить свободные средства в «высокодоходные» депозиты и потом выстаивать очереди в Агентство по страхованию вкладов после банкротства кредитной организации, которая с таким рвением предлагала высокие проценты.

Российский рынок ценных бумаг сегодня никому не нужен

Игорь Пономарев, владелец «Ваш Финансовый Партнер»

Выскажу точку зрения в противовес другим комментаторам. Посмотрим на ситуацию со стороны продвинутого в экономическом отношении гражданина, готового инвестировать в ценные бумаги. И не будем брать во внимание тему санкций, на которую можно свалить вообще все проблемы.

О чем забывают как отечественные, так и западные аналитики, которые занимаются исследованием фондового рынка России либо анализом конкретного отечественного эмитента? О том, что капитализация наших предприятий ни нас, ни наши финансовые власти не интересует! Парадигма капитализации в России просто перестала существовать.

В итоге мы пришли к тому, что тема фондового рынка сегодня – это вообще не тема. И последние неаккуратные и явно необдуманные (или наоборот, тщательно продуманные?) заявления министра финансов и главы Центрального банка, приведшие к значительной просадке котировок ценных бумаг, включая государственные ОФЗ, подтверждают мою точку зрения. Что российский рынок ценных бумаг особо никому не нужен в той парадигме жесткой вертикали государственных монополий, которая складывается в последние 5-6 лет. О какой капитализации в таком случае вообще можно говорить?

Несмотря на дешевизну российских акций, вложение в них на какой-то разумно долгий срок несет такой громадный риск, что проще задаться вопросом – зачем за собственные деньги покупать такие осложнения?

В развитых странах граждане вкладывают 20-30% своих сбережений в акции

Константин Кочергин, руководитель отдела банка «Восточный»

В развитых странах граждане предпочитают диверсифицировать источники своих накоплений и вкладывают в среднем 20-30% своих сбережений в акции успешных корпораций. В России население предпочитает держать сбережения на рублевых или долларовых депозитах, остерегаясь инвестирования в рынок акций.

Первая причина – низкий уровень сбережений на фоне низких доходов граждан. Так примерно 13% населения России, что в абсолютном значении 20 млн., живет за чертой бедности. Это означает, что они получают доходы меньше прожиточного минимума, который составляет 16160 руб. Поэтому главной целью для граждан, обладающих какими-либо сбережениями, является сохранность данных сбережений. Для этого они предпочитают инвестировать в недвижимость и гарантированные государством депозиты.

Вторая причина заключается в том, что российские эмитенты только буквально с прошлого года начали платить привлекательные дивиденды, и дивидендные акции начинают становиться альтернативой депозитам.

В-третьих – это сложность самого финансового рынка, связанная с необходимостью открытия брокерских счетов и анализом рынка. Портфель ценных бумаг требует постоянной ребалансировки и пересмотра своих позиций. Для этого необходимо обладать определенным уровнем квалифицированных знаний.

Люди не готовы воспринимать что-то незнакомое и пытаться этим пользоваться

Алексей Федоров, заместитель председателя правления «Веста Банк»

На мой взгляд, основная причина того, что россияне не инвестируют в ценные бумаги, банальна – это лень и страх. Страх – естественная вещь перед чем-то новым. Люди не готовы воспринимать что-то незнакомое и пытаться этим пользоваться. Кроме того, просто лень что-то изучать, осваивать новые знания.

На уровне государства не делается ничего, чтобы россияне пользовались разными финансовыми инструментами. С советских времен, когда люди приходили в сберкассу, клали на депозит свои сбережения и получали по нему проценты, мало что изменилось. У нас низкий уровень финансовой грамотности по сравнению с западными странами. Все это в совокупности дает такой результат. Депозит – самое удобное и простое для восприятия средство, оно понятно большинству населения. Поэтому им чаще всего и пользуются.

Приходит новое, более прогрессивное, поколение, готовое к рискованным инвестициям

Сергей Лик, руководитель отдела экономического анализа IPT Group

Россияне за последние пять лет валюту, как средство сбережения, не жаловали. Доля валютных депозитов в общей массе составляла в 2013 году в среднем 18%. Значительно – до 27% – доля выросла лишь к концу 2015 года, когда средняя цена за доллар США составляла 61,3 рубля (против 38,6 в 2014 году). То есть, какая-то часть населения все-таки перевела часть сбережений из рублей в валюту. Однако по итогам 2018 года доля валютных депозитов, скорее всего, останется на среднегодовом уровне в 21%. Традиционно население России предпочитает хранить деньги на депозитах в рублях.

Если изучать структуру рублевых депозитов и ее изменение, то мы увидим давнюю любовь к депозитам со сроком от одного года до трех лет. Именно по ним банки обычно дают самый высокий процент. Доля таких кредитов в общем портфеле банковской системы в 2014 году составляла в среднем 53%. Сразу после девальвации рубля приоритет у граждан сменился, перераспределение произошло в пользу вкладов со сроком обращения от полугода до года – заняв свои 29% всех рублевых депозитов. Однако с того периода и эта доля стала уменьшаться в пользу более коротких вкладов, в том числе и вкладов «до востребования».

Большинство россиян традиционно консервативны в своем выборе среди многообразия финансовых инструментов. И тому есть несколько причин: низкая финансовая грамотность, осторожность к риску, безосновательная вера в светлое будущее. И если осторожность к риску осознаваема памятными действиями приватизации 1990-х годов и ее последствиями, то к вере в светлое будущее вопросов не возникает – таков менталитет русского человека. Поэтому одной из главных причин я выделяю низкую финансовую грамотность. Которая, к слову, начинает меняться в силу того, что в свои права вступает новое, более прогрессивное, поколение, готовое к рискованным инвестициям, коими вложения в фондовый рынок и являются.

Наглядное доказательство этому – рост на 55% количества индивидуальных инвестиционных счетов (ИИС) за 2017 год. При этом количество граждан, открывших ИИС как свой первый брокерский счет, выросло более чем в 2,1 раза! И хотя в абсолютном выражении это число несопоставимо с количеством депозитов, плюсом «за» ИИС можно считать большую долю в них акций и прочих высокорисковых инструментов (92%). То есть интерес населения к ним растет достаточно уверенно.

Чтобы оперировать акциями, нужен существенный капитал

Александр Орехов, заместитель председателя правления Boggat Finance Store

Чтобы оперировать акциями, нужен существенный капитал. И он не должен быть основным и единственным. Никто не покупает акции на последние деньги. В настоящее время акции не пользуются популярностью главным образом потому, что у населения нет достаточных сбережений. Обычно единственные «базовые» деньги хранятся на инструментах с фиксированной доходностью, то есть на банковских депозитах, а свободные денежные средства уже могут размещаться в акциях или других инвестиционных инструментах.

Депозиты обеспечивают минимальную, но гарантированную доходность и сохранение капитала. И вопрос здесь не в минимальной сумме входа на рынок акций, а в сумме, которая есть у инвестора в принципе. Например, если у человека всего 500 тыс. рублей, то вкладывать их в акции нет смысла. Никто не понесет брокеру и единственные 1,5 млн рублей. А вот если в наличии есть 3 млн рублей, то 1,4 млн можно положить на депозит в один банк, еще 1,4 млн разместить на депозите в другом банке, а оставшиеся 200 тыс. рублей можно вложить в акции. То есть речь о формировании акционного портфеля можно вести при наличии третьего «лишнего» миллиона. Причем озвученные мною цифры больше подходят для Москвы. В регионах ситуация с деньгами сложнее, и там можно пробовать вкладываться в акции, начиная со второго «свободного» миллиона рублей.

Акции – абсолютно «ненародный» и непопулярный инструмент еще и потому, что, покупая акции, человек подписывается на необходимость следить за новостями, аналитикой, оперативно принимать решения, поддерживать связь с брокером и так далее. Да и качественного брокера тоже надо сначала найти. И ему надо платить. Поэтому с брокером также связаны риски. Кроме того, у акций высокая волатильность – всегда есть риск падения стоимости этого актива. Предугадать такие ситуации непросто и не всегда возможно. Эта неопределенность и рискованность также отпугивает инвесторов.

У россиян велик страх потери денег

Инна Прохорова, вице-президент общественной организации «Инвестиционная Россия»

Рублевый депозит считается самым доступным, понятным и надежным способом сохранения средств. Банковский вклад дает гарантированную доходность по депозиту и человеку не нужно вникать в структуру инвестиций, его не интересует, как формируется доходность, он не берет на себя никакие управленческие риски, а получает прописанный в договоре фиксированный процент на свои инвестиции. Даже в случае краха банка государство компенсирует сумму по вкладу в размере 1,4 млн рублей. Основные крупные банки имеют государственное участие, что также дает дополнительную гарантию сохранности средств.

Страх потери денег у граждан РФ настолько велик, что основная цель – сохранение капитала, а не его преумножение за счет более рисковых инвестиций. В основном люди в России предпочитают гарантированную доходность, так как размещают в банках свои основные накопления, часто являющиеся резервом на случай непредвиденных расходов, а не свободными средствами для инвестирования.

В случае с ценными бумагами доходность непредсказуема, возможна и отрицательная. Это рискованно и сложно в управлении. Нужно открывать счет у брокера, самому подбирать портфель ценных бумаг, управлять им, платить налоги. Инвестирование в ценные бумаги требует больше времени и действий, а риск выше. Гарантии сохранения средств нет. Государство никак не компенсирует потери. Такой способ вложения капитала подходит больше для профессиональных инвесторов, у которых уже есть финансовая подушка безопасности и они готовы на дополнительный риск, ради получения более высокой доходности, чем по банковскому депозиту.

Культура инвестирования на Западе формировалась в течение столетий

Павел Егоров, директор департамента ИФК «Солид»

В нашей стране доля экономически активных граждан в сравнении с аналогичным показателем стран с развитой экономикой ничтожно мала – от 5 до 10%, по оценкам экспертов. Дело тут не в акциях и не в рисках, а скорее в отсутствии практики, культуры инвестирования, которые на Западе формировались в течение нескольких столетий. Акции американских и азиатских компаний нередко составляют до 50% в портфелях частных инвесторов.

По моему мнению, в среднесрочной перспективе до 70% россиян будут рассматривать депозит как единственный возможный инвестиционный инструмент. Однако развитие финансовой инфраструктуры, рост доверия и распространение опыта успешных инвестиций будут способствовать появлению у массового розничного инвестора привычки рассматривать фондовый рынок как один из способов преумножения капитала.

Уровень финансовой грамотности остается критически низким

Дмитрий Гурковский, аналитик компании RoboForex

Первая причина – длинная «историческая» память. Современная российская история знала много примеров, как быстро обесценились сбережения, не размещенные в банковских рамках. Внутри банков тоже случались потери, но их явно было меньше.

Вторая причина вытекает из первой: среди россиян уровень финансовой грамотности все еще остается критически низким, хотя стоит признать, что последний финансовый кризис несколько улучшил общую ситуацию.

Еще одна причина хранения денег внутри банковской системы – небольшой, но постоянный доход. Некий «ультраконсервативный» подход к инвестированию, если можно так назвать. Подобный метод не требует понимания работы рынка и денежной системы, человек размещает средства, а банк платит процент за пользование этими финансами. Самый привлекательный процент по рублевому депозиту сейчас – на коротких вкладах сроком от 3 до 6 месяцев.

Размещение личных сбережений в акциях и иных биржевых инструментах требует как минимум неглубокого погружения в систему – люди или боятся не справиться с потоком информации, или просто не доверяют самому подходу инвестирования, предпочитая следовать принципу «лучше синица в руках, чем журавль в небе».

Операции на фондовом рынке – это отсутствие заранее известной доходности

Операции на фондовом рынке – это отсутствие заранее известной доходности

Ольга Полищук, консультант проекта «Вашифинансы.рф» Минфина РФ

Основная причина, почему граждане не инвестируют в акции, – операции на фондовом рынке всегда сопровождаются неким риском и отсутствием заранее известной доходности. Иначе дело обстоит с депозитами. Клиент заранее знает процент, который будет начисляться по вкладу. А если банк участвует в системе страхования вкладов, открытые депозиты застрахованы Агентством по страхованию вкладов. В случае отзыва лицензии у банка вкладчику выплачивается 100% от суммы вклада и начисленных по нему процентов, но не более 1,4 млн рублей в одном банке.

Еще один нюанс инвестирования – налогообложение доходов. Доход по депозиту не облагается налогом, а с прибыли по операциям с акциями необходимо платить налоги.

С появлением индивидуальных инвестиционных счетов (ИИС) со временем все больше граждан будут осваивать фондовый рынок. Плюсом инвестирования через ИИС является возможность получить налоговые льготы и таким образом увеличить доходы от вложений. Минусом может послужить ограничение ежегодного взноса, который на сегодня составляет 1 млн руб., а минимальный срок инвестирования три года. При этом, если инвестор решил закрыть счет ранее, то право на налоговую льготу теряется.

Фото в анонсе: pixabay.com

информация которая есть у меня из открытых абсолютно источников показывает что по всем вышеперечисленным Вами пунктам частные банки и фонды - дети малые по сравнению с их государсвенными коллегами. Единственная разница - что госбанкам и т.д. бюджет все их подобные действия покрывает из "государственных" средств. К тому же держать вклады в сбере - это поосто смешно, такие там "проценты".

Уважаемые коллеги, Вы все ведете речь о развитии вторичного, спекулятивного рынка, упуская тот момент, что необходимо создавать фундамент в виде новых компаний.

Сегодня российский фондовый рынок представляет собой спекулятивную площадку, где одни зарабатывают за счет других. Идет переток денежных средств между участниками торгов. В реальную экономику деньги не поступают. Более того, количество эмитентов, чьи акции доступны, за последние 10 лет, значительно сократилось, Если в 2006 году их было почти 500,то сегодня - около 230.

Как показывают исследования, у массового населения России есть потребность инвестировать в ценные бумаги, однако это должны быть инвестиции в реальную экономику, желательно в регионах проживания. Самый оптимальный вариант - организация в регионах ПАО, которые будут реализовывать необходимые для регионов проекты, с предложением населению акций по их номинальной цене. Предвидя возмущения, напоминаю о развитии акционерного дела в царской России, - почитайте Тарасова, который однозначно указывает на практику предложения акций при создании новых компаний по номинальной цене.

По-моему, у большинства людей при слове акция в голове всплывает "ваучер", (Спасибо за это известному человеку - ещё долго будет аукаться), а также МММ , Властелина и т.п. на фоне постоянно голосящих СМИ об очередном "предпринимателе" или чиновнике, вывезшим (или не успевшим вывезти) за рубеж очередные миллионы обманутых вкладчиков. А отсюда - недоверие к ним, и к власти. Если уж с пенсионными накоплениями так себя ведут, то уж что говорить про простые акции простых российских предприятий. И соглашусь с авторами - у населения страх перед рисками и нет денег, а у кого есть тот, наверное, покупает недвижимость или ещё что-то менее рискованное. Поэтому считаю, что наш народ ведёт себя в сложившийся обстановке абсолютно правильно. А переубедить будет очень не легко.

Виктор,

Что значит "Должность не позволяет"? В комментариях лейтмотивом проходит мысль о том, что инвестиции в акции - это инвестиции с неизвестной заранее доходностью, что доходность эта может быть отрицательной. Спикеры называют вещи своими именами.

В обсуждаемой теме есть несколько аспектов. Непривлекательность российского фондового рынка -- это один аспект. Отсутствие финансовой грамотности -- это другой аспект.

О какой финансовой грамотности может идти речь, если банки и НПФ имея в своем штате супер-грамотных и думаю весьма высокооплачиваемых специалистов, умудряются профукивать сотни млрд.руб. на торговле российскими акциями?

Помимо разговоров о грамотности и культуре, а также прочих причин, озвученных экспертами, рискну высказать свои предположения по обсуждаемому поводу.

Во-первых, российский фондовый рынок очень маленький: мало эмитентов, мало покупателей, мало продавцов, маленький объем сделок и т.д. С таким же успехом мы, например, могли бы рассуждать о перспективах фондового рынка Болгарии или Монголии...Водобавок,такое положение делает его очень зависимым от нерыночных факторов: так называемых, "операторов рынка", действий органов власти и т.д. Что, в свою очередь, объясняет его сильную волатильность и непредсказуемость. В результате это приводит к тому, что российский рынок не пользуется особым уважением у как у профессиональных инвесторов (трейдеров), так и портфельных инвесторов.

Во-вторых, только в последнее время российские компании стали выплачивать мало-мальские дивиденды по акциям, так как вышел соответствующий закон. До этого момента дивиденды даже у "голубых фишек" зачастую носили символический характер. Но, опять же, надолго ли хватит компании? Не станут ли они прятать свою прибыль, чтобы дивиденды не платить? Понятное дело, что минимальные дивиденды не добавляют интереса к российским акциям со стороны портфельных инвесторов и еще больше снижают их ценность в качестве активов: мало того, что они очень волатильны по цене, так еще и пассивного дохода не приносят.

Таким образом, у российских компаний, пожалуй, только один выход, позволяющий повысить доверие со стороны инвесторов всех мастей. Становится частью какого-то большого рынка. А это означает два варианта: проводить IPO и самостоятельно выходить на Лондонскую биржу, Нью-йоркскую, Токийскую и т.д.; становится частями каких-либо глобальных компаний, акции которых котируются на международных фондовых рынках.

Задайте Ваш вопрос банкам, НПФ и их специалистам. Поинтересуйтесь квалификацией сотрудников, ограничениями рисков, хеджированием...

Я отвечал на конкретную реплику Виктора Москалева.

Мнение снизу, от маленького человека с условным стольником в кармане "на акции".

1. наличие стольника в кармане при постоянной угрозе схлопывания родной компании/увольнения/прочих экономических потрясений, когда деньги нужны здесь и сейчас, говорит мне о том, что проще положить в условный сбер с шагом по процентам 0,5 года. В случае форс-мажора, я быстро выдергиваю деньги с минимальными потерями. С акциями я так не смогу.

2. Вы сейчас говорите об этих акциях, как о предмете торга. Да, действительно, для меня это сложно, нудно и нет времени этим заниматься. Либо я занимаюсь своим делом, либо я сижу и "торгую". Чтобы было второе не хватает: знаний и самих денег, чтобы прибыль могла заменить мой основной источник дохода.

Следовательно, если мы говорим об обращении к специалисту сразу возникает пакет вопросов:

а. Доверие. Ну не верю я этим людям. В нашей действительности можно на бомжа открыть контору, собрать с вкладчиков деньги и благополучно исчезнуть. И кто мне эту историю компенсирует? Страховать?! - глубоко не смотрел, но тут вопрос, а у нас есть такие инструменты и сколько это будет стоить?

б. Опять таки обслуживание счета + услуги брокера + страховка (если такая есть) + налоги + вход на биржу стоят денег. А мой условный стольник принесет мне столько денег, чтобы покрыть эти расходы + принести больше денег, чем обычный депозит?

3. Еще один интересный момент, а какие акции предлагается покупать: голосующие или те по которым только дивиденды можно получить? а то получится интересный момент - компания на подъеме и обзаводится новыми мощностями, ну или там...логотип меняет (LOL) и вся прибыль уходит на воплощение решения акционеров. А мне что?

4. История знает такие прецеденты, когда выпускается куча акций, что роняет стоимость текущих в подвал. Как я от такого лохотрона защищен?

5. Что мешает собственнику предприятия размывать львиную часть прибыли через карманную прокладку - условная покупка канцелярки по драконовским ценам?

Выводы:

1. до момента пока я не буду уверен в завтрашнем дне -я НЕ БУДУ покупать акции.

2. до момента пока не будет отлажен механизм возврата бабла от мошенников/устаканится рынок крупных игроков, которые и занимаются обслуживанием таких маленьких и никаких, как я - я НЕ БУДУ покупать акции.

3. до момента, пока предприятие не будет стабильно и гарантировать стабильный доход по акциям (четко рассказать сколько они получат, потратят, самортизируют и пр пр) - я НЕ БУДУ покупать акции.

И никого не пугаю своим демаршем. Я без этого жил и проживу еще.

:Р

А по-моему, население ведёт себя - в большинстве - вполне финансово грамотно. Можно даже не углубляться в специфику российского фондового рынка. Достаточно темы "третьего миллиона", честно озвученной Александром Ореховым. У какой доли физлиц есть три с гаком миллиона свободных денег? Вот на них и должны бы, по моему мнению (раз уж на этом настаивает главред), ориентироваться адекватные эксперты. А герои статьи - через одного - сетуют на финансовую безграмотность всего "населения" и прикладывают отчаянные усилия для того, чтобы её углубить в свою пользу. Старая песня о главном:

не прячьте ваши денежки по банкам и углам,

несите ваши денежки, иначе быть беде

5 баллов!!!