Пол Салливан, «Кодекс состоятельных. Для тех, кто хочет жить, как 1% населения в мире». – М.: «Эксмо», 2017.

Колумнист The New York Times Пол Салливан на протяжении целого десятилетия изучал привычки богатых людей и пытался сформулировать основополагающие принципы их успеха. Чем отличается мировоззрение супербогачей от философии жизни простых людей? Благодаря чему они являются теми, кто они есть? И возможно ли, следуя их правилам, проложить путь на вершину Олимпа? Эта книга – квинтэссенция правил жизни успешных людей, после прочтения которых вы осознаете: неважно, в каком городе или семье вы родились, какое образование получили, все зависит только от вас, получите вы все что хотите или останетесь на задворках жизни.

Я чувствовал себя спокойно, сидя на синем диване и перешучиваясь с Джоэлем Раймером, подтянутым мужчиной пятидесяти с чем-то лет в футболке-поло. Он подсоединял к моим пальцам электрические датчики. Я был в самом центре Канзаса, сидя в одном из кабинетов диагностики Клиники финансовой терапии, консультационного и исследовательского центра на базе Института персонального финансового планирования при Канзасском государственном университете. Клиника находилась на Пойнтс-авеню, центральной улице в городе Манхэттен штата Канзас, в здании, заселенном небольшими фирмами, арендующими небольшие офисы. Офис, как и сам город, улица и здание, был чистым, просторным и тихим. Я бы не мог сказать, был ли город когда-то больше и суетливей или он всегда был таким, каким я его застал, — пустым, кроме как в дни игр, когда выпускники и команды гостей приезжали в Университет Канзаса на футбольные и баскетбольные матчи конференции Big 12.

«Я очень ценю, что вы пришли сегодня, — сказал Раймер. — Я задам вам несколько вопросов. Сначала несколько вопросов по поводу вашей биографии, затем несколько вопросов о ваших финансовых целях. Возможно, у вас есть какие-нибудь вопросы?».

У меня их не было. Он начал с вопросов о моем семейном положении, детях и занятости. Затем он перешел к вопросам о моих финансах и целях, которые мы перед собой ставили. Что из следующего лучше всего описывает вашу финансовую ситуацию в конце месяца: остаются ли у вас неоплаченные счета, выходите ли вы на состояние безубыточности или у вас еще остаются какие-то деньги? Я ответил, что у нас остаются деньги. Представьте, что вам пришлось продать все свое имущество, в том числе дом, чтобы обратить все активы в наличные деньги и покрыть долг. После того как вы закроете долг, останетесь ли вы еще должны, выйдете в ноль или у вас еще останется много денег? Я уточнил у него, что он подразумевает под «много», ведь это относительное понятие. Он не смог ответить на этот вопрос, но я все равно выбрал последний вариант ответа, потому что у нас остались бы деньги. Затем последовали вопросы о том, удовлетворяет ли меня работа нашего консультанта, и как я оцениваю уровень стресса, который возникает у меня в связи с деньгами. Я ответил, что очень доволен нашим консультантом и не испытываю серьезного стресса из-за нашего финансового положения. Свою финансовую грамотность я оценил высоко и поставил среднюю оценку по шкале своей готовности инвестировать в рискованные предприятия.

Наибольшее затруднение вызвал вопрос о наших трех главных финансовых целях на ближайший год. Я думал, что тут уж я буду блистать. Мы с женой посвятили много времени, анализируя наши траты и сбережения с момента моего вступления в клуб Tiger 21 (объединяет 200 состоятельных инвесторов из США и Канады – Executive.ru). Мы не пожалели времени на то, чтобы сделать все те вещи, которые люди обычно откладывают на далекий момент в будущем: от формирования финансового плана и оформления страховки до написания завещаний и выбора опекунов для наших детей. Наши цели, по моему ощущению, не были грандиозными: мы хотели понять, сколько сейчас следует откладывать на колледж, чтобы сбережения могли вырасти до того момента, когда они нам понадобятся. Мы хотели понять, какую часть нашего дохода следует перечислять на брокерский счет, и какую сумму выделять на погашение основного долга по ипотеке. Среди трех моих финансовых целей было совершить пару путешествий в предстоящем году, поскольку из-за финансового кризиса мы жили довольно скромно в последнее время. «Пока что с вопросами покончено, — сказал Раймер с тем же дружелюбным, но непроницаемым выражением, которое ему удавалось сохранить с самого начала. — Теперь вы можете идти, но мы попросим вас ответить на несколько вопросов удаленно». Он отсоединил меня от аппарата.

По крайней мере, письменные вопросы должны были оказаться проще, потому что они были полностью сфокусированы на основных финансовых понятиях, ответственности и беспокойстве по поводу денег. Но последний раздел заставил меня притормозить. Вопросы были прямолинейными, более того, они требовали точных цифр в качестве ответа на такие вопросы, как, например, каков ежемесячный размер ваших расходов на содержание дома или каким остался доход после вычета налогов. До этого момента я всегда был честен. Но мне не хотелось раскрывать такую информацию, несмотря даже на то, что Раймер был для меня совершенно посторонним человеком и я не знал никого в Манхэттене штата Канзас. А беспокоило меня то, что обо мне подумают: я не хотел, чтобы Раймер или еще кто-то, кто увидит мои ответы, подумал, что я придурок, а еще хуже, что я богатый придурок. Наши ежемесячные расходы были вполне скромными, учитывая размер наших доходов и место нашего обитания. Но здесь, в Маленьком яблоке, как прозвала Манхэттен в Канзасе Торговая палата, наши расходы показались бы высокими или запредельно высокими. Поэтому я преуменьшил обе цифры.

Вскоре я узнал, что мне не о чем было так волноваться. Исследователям вообще не было никакого дела до моих ответов. Их не интересовал уровень моей финансовой компетентности. Таким образом они проверяли уровень стресса, который я переживаю, когда речь заходит о деньгах.

— Как вы считаете, испытали ли вы стресс? — спросила меня Соня Бритт, председатель Института персонального финансового планирования при Канзасском государственном университете. Она отсматривала видеозапись моего интервью с Раймером и следила за показаниями датчиков, подсоединенных к моим пальцам.

— Мне так не кажется, — ответил я. — По моим ощущениям, я был невозмутим.

— Хм... На самом деле вы были довольно напряжены. Температура в помещении не играет роли. Через две минуты человек должен приспособиться к среде и вернуться к своему привычному уровню гомеостаза. По ходу исследования вы становились все более напряженным.

Затем она показала мне график температур в области моих пальцев. Начальный уровень был семьдесят четыре градуса, но в процессе опроса он упал до семидесяти двух. Идеальная температура, по словам Бритт, девяносто два градуса. Большинство людей в расслабленном состоянии имеют температуру восемьдесят два градуса и выше.

— То есть это никак не связано с температурой в помещении? — спросил я.

— Нет. Происходит вот что: в стрессовой ситуации организм активирует реакцию «бей или беги», большая часть крови направляется к сердцу, и в пальцах попросту не остается крови.

И будто бы считая, что одной этой новости недостаточно, она добавила, что «уровень кондукции кожи» (научная формулировка для потеющих пальцев) удвоился во время интервью. Я был холодный и липкий.

— Цель подобного эксперимента — понаблюдать за реакцией людей на разговор с финансовым консультантом, — сказала Бритт. — Это стрессовая ситуация. И особенный стресс вызывает необходимость отвечать на вопросы, касающиеся ваших целей, что неудивительно.

Я хотел знать, о чем должны были ей сообщить те двадцать минут вопросов и ответов.

— На самом деле мы их никак не используем, — ответила она.

— Получается, что мои ответы были не нужны?

Так и есть.

После всего того, что я узнал благодаря клубу Tiger 21 и написанию этой книги, я умудрился провалить этот тест. Формулировка Бритт была чуть мягче: со своими результатами я оказался на дне выборки, то есть, несмотря на гораздо более глубокие знания в области финансов, чем у большинства людей, и собственную надежную финансовую ситуацию, я показал худшие результаты, чем обычные, не подкованные в этом вопросе люди с улицы. Вместо того чтобы огорчить, результаты, наоборот, обрадовали меня: я знал, какие опасности таит недостаток планирования и как он может разрушить планы человека на жизнь. Я приложил много усилий для того, чтобы навести порядок в наших финансах. Но говорить о деньгах было по-прежнему неуютно, даже с совершенно чужими людьми.

Исследователи из Канзасского государственного института персонального финансового планирования посредством тестов, подобных тому, который прошел я, проводят много интересных исследований на тему того, как люди воспринимают деньги и думают о них. В процессе этих тестов исследователи выявляют, как реагирует наше тело вне зависимости от того, что произносит рот. Я сидел и думал о том, что, доведись мне пройти этот же тест снова, уже зная то, что я знаю, я сомневаюсь, что смог бы скрыть свое напряжение лучше, чем тогда. Мне стало понятно, почему я был так напряжен, а также, почему быть на правильной стороне тонкой зеленой линии может быть так трудно. Для этого необходимо быть открытым и честным даже с незнакомыми людьми, что не так-то просто.

— Мой стресс заключается не в том, что я не могу оплатить счета, — сказал я. — Мой стресс заключается в том, что я знаю, как люди воспринимают деньги. Наибольшее напряжение вызвала та часть опроса, где нужно было отвечать про деньги.

— Разглашение точных цифр, так? — сказал Раймер.

— Именно, — сказал я, выдохнув с облегчением.

Уже собираясь уходить, я спросил Бритт, кто из испытуемых продемонстрировал самый низкий уровень стресса в этом эксперименте. Она повернулась к Раймеру, и они сошлись на том, что это разговорчивая женщина-учитель. «По сути, она никогда прежде ни с кем не разговаривала о своих финансах и поэтому готова была говорить и говорить, — сказала Бритт. — Нам даже было неловко, что в какой-то момент пришлось ее прервать». Она не знала, о чем ей стоит беспокоиться. Единственное, что она знала, так это то, что в конце своей преподавательской карьеры у нее будет пенсия и еще что она накопила немного денег. Готов поспорить, что ее как раз можно отнести к состоятельным людям и что она находится на правильной стороне тонкой зеленой линии.

Об исследованиях, которые проводят в Манхэттене, штат Канзас, я узнал от Брэда Клонтца, о ком рассказывал во второй главе книги. Его исследование посвящено расстройствам на почве денег, и, на мой взгляд, он и его коллеги из Канзаса занимаются одним из самых интересных исследовательских вопросов, с которым мне когда-либо доводилось сталкиваться, — как люди создают себе «денежные сценарии» — истории, которые они рассказывают сами себе, чтобы сформулировать значение денег в их жизни.

Через два года после финансового обвала 2008 года он опросил группу людей о примерно 72 традиционных убеждениях, связанных с деньгами, и выяснил, что большинство людей можно объединить в четыре широкие категории — избегание денег, поклонение деньгам, финансовый статус и чрезмерная экономность. Каждая из категорий предполагает свои сложности. С людьми, избегающими денег, все довольно просто: они пытаются дистанцировать себя от денег, часто считая, что недостойны их. Результат предсказуем – они подрывают свое финансовое благополучие. Те, кто поклоняется деньгам, убеждены, что они могут избавить от всех проблем. Согласно их образу мышления, все, что сейчас не так в их жизнях, решилось бы, если бы у них было больше денег. Люди, убежденные в прямой зависимости денег и статуса отчасти похожи в своих рассуждениях на тех, кто поклоняется деньгам, с той лишь разницей, что для первых деньги определяют их ощущение собственного благополучия. Или, говоря словами Брэда Клонтца, их самоуважение напрямую зависит от стоимости их активов. Последний сценарий отношения к деньгам – осторожность. Эти люди не выставляют напоказ то, что имеют, вовремя выплачивают долги и в целом очень аккуратно относятся к перерасходу средств. Более того, это единственная категория людей, которая может ограничивать себя в тратах без особой причины. «Нам нужно выявить систему убеждений, которые работают и которые нет, а затем модифицировать или избавиться от них», — рассказал он, когда в 2011 году было опубликовано это исследование.

В рамках дальнейших исследований Клонтц и Бритт, его соавтор по ряду работ, тестировали респондентов на предмет «расстройств денежного поведения». К ним относятся импульсивные покупки, патологическое увлечение азартными играми, навязчивое накопительство, трудоголизм, финансовое содержание, финансовая зависимость, отрицание денег и манипулирование деньгами. Целью исследования было более глубокое изучение вопроса о том, как изучение основ финансов, например, отслеживание расходов, сказывается на людях. В рамках исследования оценивалась степень признания или отрицания патологических типов денежного поведения, которые в долгосрочной перспективе могут привести к гораздо более плачевным результатам. Выявление различных типов расстройств в пользовании деньгами поможет финансовым консультантам, в свою очередь, диагностировать эти расстройства у своих клиентов, поскольку с расстройствами такого рода скорее столкнется финансовый консультант, чем специалист по психическому здоровью. Третье исследование Клонтца и Бритт обобщило результаты многих предыдущих исследований в практическое руководство для финансовых консультантов. Они надеются, что с помощью полученной в результате исследований информации консультантам удастся приучить клиентов к более осмысленному отношению к деньгам. «Будучи распознанными, сценарии отношений к деньгам становятся доступными для корректировки и искоренения, и, таким образом, становится возможным устранение деструктивных шаблонов финансового поведения и, как следствие, финансовое здоровье».

Как и большинство проблем психического характера, эти сценарии зачастую существуют за пределами человеческого сознания и сформировались как реакция на какие-то события в жизни человека. Клонтц утверждает, что именно эти реакции, а не события как таковые играют основополагающую роль. В качестве примера он привел семью, которая вот-вот лишится дома из-за однажды принятого неверного решения. Существует три выхода из ситуации. В первом случае появляется дедушка и спасает семью. Во втором – родители все же находят деньги и спасают дом самостоятельно. В третьем – они его лишаются. Во всех этих трех гипотетических ситуациях причина-катализатор одна, но восприятие денег этими людьми впоследствии будет различаться. В будущем эти восприятия станут тем, что так мешает консультантам помогать клиентам избавляться от расстройств денежного поведения. Дедушка Клонтца страдал от одного из таких расстройств, возникшего после Великой депрессии. Он считал, что все банки одинаково плохи и им нельзя доверять. Поэтому он никогда не делал инвестиций и не хранил деньги в банке. «Проблема денежных сценариев в том, что в определенном контексте они верны на 100%. Однако из-за того, что негативный опыт оказался настолько эмоционально воспринят, любые опровергающие факты, которые он видел на протяжении своей жизни, просто им игнорировались.

К власти пришло федеральное правительство и гарантировало сохранность депозитов. Все равно он считал, банкам нельзя доверять». После смерти дедушки Клонтц разбирал его вещи на чердаке и обнаружил стопки денег. «В рамках поведенческих финансов проводятся многочисленные исследования на тему работы памяти и особенностей взаимодействия людей с деньгами, — сказал Клонтц. — При этом недостаточное внимание уделяется личным аспектам и индивидуальным различиям. Каким образом ваша персональная история приводит к определенным мыслям и моделям поведения?» В случае дедушки Клонтца никакое количество доказывающих обратное фактов не могло пошатнуть его убежденности в том, что банкам нельзя доверять. Для любого, кто хочет жить на правильной стороне тонкой зеленой линии, жизненно необходимо видеть эти опровергающие факты и принимать их.

В нашем совместном исследовании Клонтц и я рассматривали людей по обе стороны тонкой зеленой линии, сравнивая состоятельных людей с теми, кого бы по меркам большинства можно было отнести к богатым. Мы хотели проверить, существуют ли статистически значимые различия в их денежном поведении. Мыслили бы вы как состоятельный человек, если бы относились к тому самому 1%, и как богатый человек, если бы были в числе остальных 99%? Или же и те и другие проявляют одинаково замечательное финансовое поведение, учитывая размер своего состояния по сравнению с остальными жителями Америки? Все не так прямолинейно. Один процент оказывается более здоровым с точки зрения отношения к деньгам. Они менее склонны подрывать свое финансовое благополучие через неуемные траты, увлечение азартными играми и неспособность держаться в рамках бюджета, то есть все то, что сопровождает избегание денег. Они умеют накапливать деньги. Если они чего-то и боятся, то это того, что у них не будет денег в достаточном для них количестве. В разговоре с друзьями они склонны занижать цифру своих доходов. Финансовый успех идет рука об руку с желанием зарабатывать еще больше, и это становится основной целью. Это проявляется в большей осмотрительности и наличии круга советников по финансовым вопросам. Они едва ли будут косить газон, зато большинство из них готовит самостоятельно, и только у пяти процентов есть личные повара. Процентная доля расходов на содержание жилища практически такая же, как и у среднестатистических людей, — 23% по сравнению с 21% соответственно. Представители 1% ездят на более дорогих автомобилях, носят более престижные часы и тратят больше денег на отдых. Также по большей части они считают себя более счастливыми и имеют более оптимистичный взгляд на будущее. В целом вряд ли какие-то пункты могут удивить, особенно тех, кто привык считать, что счастье и благосостояние находятся в прямой зависимости.

Людей, составляющих тот самый 1%, отличают две ключевых черты, благодаря которым им и удается оказаться на правильной стороне тонкой зеленой линии. У них всех есть, как выразился Клонтц, «внутренний локус контроля». Это означает, что они верят в собственную ответственность за все происходящее в их жизни, как за хорошее, так и за плохое, и, если это что-то плохое, в их силах уладить это. Они не верят во внешние силы, которые будто бы управляют их жизнью. Благодаря внутреннему локусу контроля они больше ценят успех и ощущают ответственность за свои неудачи. Помимо того, что это в целом более здоровый подход по отношению к собственной жизни, такой образ мыслей способствует тому, что они реже повторяют собственные ошибки. Это принципиально важный момент. Очень часто бывает так, что не одна ошибка, а их череда приводят человека на неправильную сторону тонкой зеленой линии.

Вторая отличительная черта этих людей — острое неприятие неудач в своих инвестициях. Как я уже говорил во второй главе, они допускают те же глупые ошибки, что и все остальные люди, когда дело доходит до денежных инвестиций. Но они не допускают того, чтобы эти ошибки задерживались в их инвестиционных портфелях. Они могут спокойно продать убыточный инвестиционный проект, не рассчитывая на то, что однажды он начнет приносить прибыль. Таким образом, им удается избежать дальнейших убытков в случае, если проект продолжит терять в цене, и вложить деньги в новое дело. Они лучше контролируют ситуацию и готовы воспринимать противоречивую информацию.

<…>

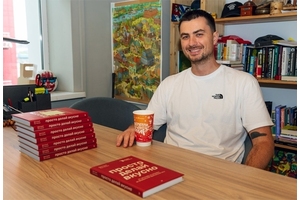

Фото: pauljsullivan.com