Компания «К5 Инвестиционная группа» управляет активами стоимостью более 40 млрд рублей. Это проекты развития бизнеса, предприятия биоэнергетики, финансовые активы институциональных и частных инвесторов, антикризисные проекты.

При большом количестве проектов в компании сотрудникам было сложно вести управленческую отчетность. Один полный отчет они вручную составляли до 4-7 дней, что давало ощутимый процент ошибок. Платежные поручения также создавали вручную, из-за этого компания задерживала срочные платежи контрагентам, и договориться о дисконтных условиях было невозможно.

Руководитель не мог получить детализированную отчетность по конкретным проектам и направлениям, поэтому не видел детальной картины работы компании.

Для решения проблем руководители финансового отдела сделали ставку на автоматизацию.

Как получали отчетность до автоматизации, и как это влияло на прибыль

1. Долгий срок подготовки отчетов и ошибки в них не позволяли вовремя принимать верные управленческие решения

Составление отчетов проходило в пять этапов:

1. Из программы 1С сотрудники выгружали банковские выписки по всем юридическим лицам группы компаний.

2. По некоторым направлениям данные выгружали из системы согласования платежных заявок.

3. Полученные отчеты копировали в один файл Excel и обрабатывали вручную, чтобы привести к единому формату.

4. Готовые данные объединяли в единую таблицу Excel.

5. На основе единой таблицы формировали новые сводные таблицы для построения конечных отчетов.

Подготовка одного файла занимала 4-6 часов, от первого до четвертого этапа проходило несколько дней.

«Помимо огромного количества затрачиваемого времени, такой способ приводил к неизбежным ошибкам, которые часто невозможно было выявить в момент подготовки отчетов. Например, сложно было найти ошибку, если при выгрузке данных из 1С в Excel цифры распознавались как текст», – Марина Саксонова, главный специалист финансового отдела.

2. Долгое согласование договоров задерживало работу по проектам и снижало их рентабельность

Для согласования договора его инициатор распечатывал документ и лист согласования, затем относил их первому согласующему. Далее участники передавали документы друг другу самостоятельно или под контролем инициатора. После утверждения договора инициатор относил его на подпись руководству.

Время получения договора согласующие не фиксировали, поэтому отсутствовал контроль длительности согласования документов на каждом этапе.

Один договор мог быть на согласовании от трех до десяти дней, что тормозило работу по проектам.

3. Ручное составление платежных поручений приводило к погрешностям при разбивке платежей по направлениям и проектам

Сотрудники вручную составляли платежные поручения в банк-клиенте, а не формировали их автоматически. Распределяли любой расход по направлениям и проектам тоже вручную.

Срочные платежи руководство согласовывало в отдельной программе, шаблоны заявок были неудобными для использования и редактирования.

Не было автоматической сверки с бюджетом по периоду или отдельному договору, поэтому отчетность составляли без детализации по проектам и направлениям. Руководитель не мог увидеть, на какой проект уходило больше бюджета.

«Такая система неудобна, потому что отчеты невозможно проверить; между детализацией по проектам и доверием к достоверности данных из банковских выписок в 1С выбирали второе. Разбивка по направлениям делалась вручную на основании того, что в каждом из них действуют свои юридические лица. Естественно, это давало много погрешностей», – Марина Саксонова, главный специалист финансового отдела.

4. Отсутствовала достоверная оценка себестоимости каждого проекта

Расходы на заработную плату сотрудников рассчитывали за выбранный период без разбивки по проектам. Поэтому оценить реальные затраты и, соответственно, прибыльность каждого проекта и направления было невозможно. Для этого нужен полноценный отчет о прибылях и убытках с разделением всех расходов по проектам и направлениям.

Как руководители теперь получают финансовую отчетность и влияют на финансовый результат

Сейчас финансовый отдел контролирует платежи, а также получает наглядную финансовую информацию о расходах по каждому проекту и направлению деятельности. А руководство — получает наглядные отчеты в ФинГраде и оперативно принимает управленческие решения.

1. Единая система согласования платежей ускоряет оплату по договорам

Новая система согласования платежей объединяет работу с договорами, проектами и направлениями деятельности.

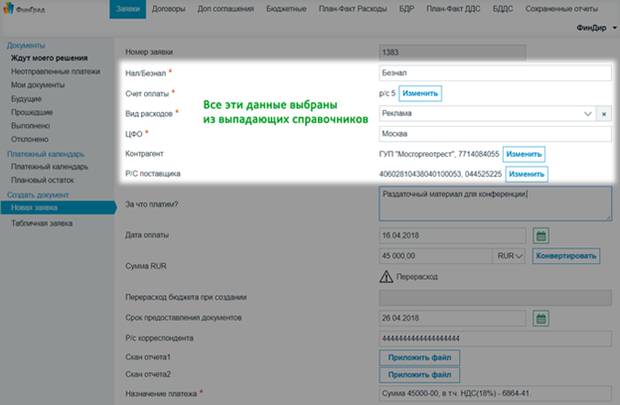

Для разных типов расходов сотрудники используют различные сценарии согласования с определенной формой заявки.

Выбор полей из справочников и автозаполнение упрощают оформление заявки: например, если выбрать проект и указать контрагента, то файл договора, заключенного с ним, загрузится автоматически.

Большинство полей не нужно заполнять вручную – система предлагает значения на выбор

Сервис автоматически сверяет расходы с бюджетом и предупреждает о перерасходе:

- С бюджетным лимитом по выбранной статье расходов.

- С бюджетным лимитом по укрупненной статье, в которую входит выбранная.

- С остатком по договору, если в системе заведен этот документ.

Сотрудник, оформляющий заявку на расход, видит, превышен ли бюджет, еще до отправки на согласование

После оформления заявка хранится в реестре, при этом каждый инициатор видит только свои заявки, документы других сотрудников ему недоступны.

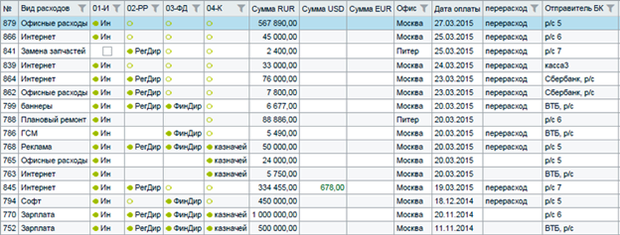

Реестр заявок

Когда заявка прошла все согласования, она попадает на оплату к казначею. Он в реестре платежей фильтрует платежные поручения по расчетному счету и выгружает их списком в банк-клиент в виде одного файла.

Казначей фильтрует платежный календарь по любой аналитике и оперативно меняет сроки оплаты заявок по датам, если платеж не оплачен вовремя.

В разделе «Плановый остаток» казначей видит актуальные данные об остатках средств на расчетных счетах и в кассах, распределении сумм заявок по счетам. Это существенно упрощает финансовое планирование и помогает контролировать расход средств.

«Теперь можно формировать платежки и загружать их непосредственно в банк-клиент, а не составлять платежные поручения вручную. Также больше нет необходимости вручную заводить заявки по недостающим проводкам – банковским комиссиям и приходам денежных средств на счет. В ФинГраде есть возможность редактировать уже заведенные заявки и менять статьи ДДС после их проведения для корректировки отчетов.

У системы удобный интерфейс, замечательно, что есть возможность настраивать любые шаблоны платежных заявок и цепочки согласования. Также существенным отличием является скорость работы, ранее этот процесс отнимал много времени, так как заявки загружались очень долго», – Юлия Одинец, руководитель отдела казначейства.

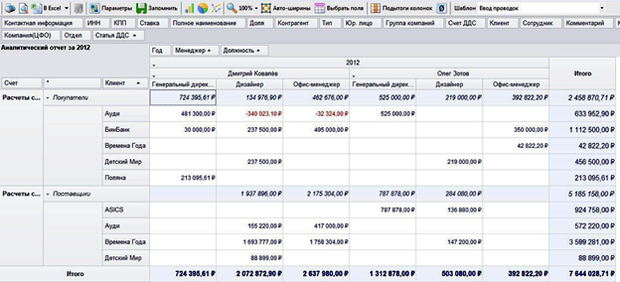

2. Руководители оперативно получают отчеты с удобным инструментом для их анализа

Балансовый отчет, ОПУ (отчет о прибылях и убытках), ДДС (отчет о движении денежных средств) и специальные аналитические отчеты автоматически собираются в ФинГраде.

Руководители оценивают финансовые параметры, важные для бизнеса, например, расчеты с клиентами, сотрудниками и другие.

Руководители выбирают детализацию отчета в зависимости от ситуации, например:

- По проектам.

- По направлениям.

- По договорам.

- По остаткам.

- По всем параметрам одновременно.

«Важно, что при загрузке банковской выписки «ФинГрад» автоматически заполняет все параметры платежа: направление, проект, отдел, ЦФО, инициатор платежа и т.д.», – Юлия Одинец, руководитель отдела казначейства.

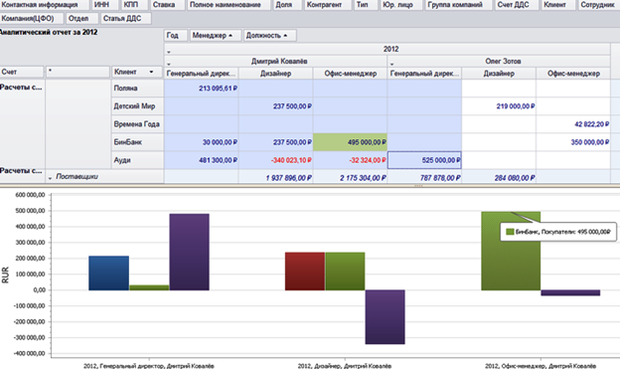

Визуализация отчетов помогает быстро и наглядно оценить полученную информацию

«Автоматизация управленческого учета избавила от необходимости формировать данные в MS Excel, сократила трудозатраты и исключила ошибки. Можно посмотреть первоначальные значения и точно оценить бюджет. В «ФинГрад – гибкая программа» доступны любые настройки для формирования отчетов, можно задавать нужные параметры и конфигурировать выгружаемые данные», – Марина Саксонова, главный специалист финансового отдела.

3. Согласование договоров стало частью единой системы

Ранее сотрудники согласовывали договора вручную. Теперь документы согласуют и регистрируют в едином сервисе, по каждому договору виден остаток средств, а казначей автоматически формирует платежное поручение для оплаты контрагенту.

«Согласование договоров раньше проводилось лично: инициатор создания документа должен был самостоятельно заниматься его утверждением. С возможностью согласования договоров в ФинГраде существенно экономится время сотрудников и появилась возможность электронного учета документов», – Марина Саксонова, главный специалист финансового отдела.

Главные результаты

1. Руководители компании быстрее принимают решения по оплате, казначей вовремя проводит неотложные платежи. Платежи подрядчикам приходят без задержек, поэтому работа над проектами выполняется точно в срок.

2. Руководитель расставляет приоритеты по платежам через электронное обсуждение заявки. Казначей видит срочные платежи, а также оперативно меняет сроки оплаты у неоплаченных заявок.

3. Руководитель сразу видит бюджетные лимиты и контролирует расход средств по договору или проекту.

4. Руководство получает управленческие отчеты «план-факт» на основе бюджетов и сопоставимых фактических данных. Это позволяет адекватно планировать расходы, опираясь на факты, а не на предположения.

5. Руководители контролируют прибыльность каждого проекта и вовремя принимают верные управленческие решения.

6. Достигнута финансовая прозрачность и, как следствие, повышена стабильность компании.

Узнать больше о других примерах внедрения системы вы можете на сайте Финграда.

Партнерский материал

Фото в анонсе: pixabay.com

Хорошая статья, только не могу понять, почему в нашей стране движение денежных средств важнее доходов и расходов... Excel в эпоху ERP, это пишущая машинка в эпоху компьтеров.

Может, потому что оно реально важнее доходов и расходов?)

Возможно, но это верно только в одном случае, когда не планируется долгосрочная деятельность. Вывести деньги (а еще лучше набрать кредитов), а "после нас хоть потоп".

Весьма удивительно, что в такой крупной компании, программисты не решили все эти проблемы. Плохо, то решения указанные в статье приведут в будущем высоким затратам согласования разных программных пакетов. И во вторых, уровень подготовки современных специалистов и базовые средства обработки данных, позволяет решать подобные задачи сотрудникам самостоятельно, системный отдел только координирует их действия.

Реальные деньги важнее чем долги, логично? Долг - это реальные деньги минус риски неполучения минус инфляция минус издержки на получение. Как долги могут быть важнее денег?)

Амортизация и др. - это другой разговор, все-таки этот учет для управления ставится уже после того как контролируются деньги.

Пытаюсь понять логику, взяли кредит -> деньги есть -> хорошо? (Отдали больше чем брали -> плохо). Нам внесли предоплату -> деньги есть -> хорошо? (посчитали реальную себестоимость -> прослезились -> плохо).

Я уверен, что прибыль = доходы - расходы (но не по РСБУ, а по МСФО - реальная картина) равная деньгам это хорошо. А если нехватает, то надо смотреть, кто не платит, если больше, то понять кому не платим мы. Немного утрирую, смотреть надо по динамике баланса.

Леонид, да, такое мнение часто можно встретить. На деле в крупных компаниях зачастую раздувается штат специалистов, к тому же хорошие сотрудники стоят дорого.

Второй момент — с ростом компании настройка любых процессов с участием IT-отдела замедляется. Настроить работающую систему, скажем, за год-полтора, считается неплохим результатом.

Получить эффективную систему за 3 месяца и сразу начать экономить в итоге оказывается гораздо выгоднее.

Если я правильно понимаю вас, вы имеете в виду сбор и обработку отчётов в Excel. Здесь я соглашусь с Петром:

Безусловно, бывают задачи, для решения которых хватает Excel. В крупных компаниях, таких как «К5 Инвестиционная группа», нужен более технологичный и надежный инструмент, чтобы оперативно влиять на финансовый результат.

Ура. Очередной камень в огород 1С.

Любая специализированная программа будет работать лучше чем набор модулей, набор дополнительных модулей... необходимость закупать суперкомпьютер, ведь пять человек в одной программе и всё виснет...

С кредитами согласен.

Насчет предоплаты - дебиторка, которую полгода приходится ждать, выпрашивать, выбивать, лучше? В малом бизнесе обычно лучше учитывать прибыль по денежным движениям.

Вернее, оптимально учитывать и то, и то - МСФО это как раз компромисс между учетом денег и учетом долгов/ресурсных затрат. А РСБУ это такая же другая крайность, как учет только денег.

Но учет почти всегда проще строить от денег к ресурсам, это быстро строится и быстро автоматизируется, а расчеты себестоимости, долгов и корректировок по МСФО можно выстраивать годами.