Нестабильная экономическая ситуация в России и значительное повышение ключевой ставки (на уровне 21% в 2024 году, и это еще не предел) внесли свои коррективы в процесс привлечения инвестиций для развития бизнеса. ЦБ РФ использовал такое повышение как инструмент охлаждения рынка и снижения инфляции, чего не произошло. Такие обстоятельства напрямую влияют на условия кредитования и программы поддержки бизнеса. Банковские кредиты становятся дороже, компании теряют к ним интерес.

Условия получения кредитов сейчас самые худшие за период с 2014 года. Постепенное ужесточение политики выдачи кредитов, уменьшение лимитов для бизнеса, скорее всего, приведет к росту альтернативных источников финансирования. Что это за возможности?

Четыре варианта привлечения инвестиций

Рассмотрим альтернативные инструменты, как можно получить деньги на развитие бизнеса.

1. Промышленная ипотека

Относительно новый способ привлечения финансирования, который подразумевает возможность получения заемных средств по сниженным ставкам под залог недвижимости. Программа начала работать в 2022 году, и максимальный транш в ее рамках составляет 500 млн руб., с возможным сроком кредитования до 7 лет. Средства, полученные через такую ипотеку, могут быть использованы для расширения мощностей путем строительства, приобретения или модернизации оборудования.

Несмотря на заинтересованность бизнеса в этой программе, в 2024 году было выдано лишь 205 кредитов в размере 22,3 млрд руб. Что меньше на 75% по сравнению с показателями 2023 года. Снижение объемов кредитования обусловлено ужесточением условий программы, срезанием субсидий и модернизацией программы – теперь плавающая процентная ставка. Для примера, ранее льготная ставка была 5% годовых и 3% для инновационных технологических компаний, то в 2024 году с изменением политики ЦБ банки также изменили условия выдачи – теперь кредиты по этой программе выдаются под 16% и 14% соответственно.

До весны 2024 года доступ к финансированию имели только крупные компании с выручкой свыше 2 млрд руб. Однако по новым правилам, установленным Минпромторгом, крупный бизнес больше не может воспользоваться промышленной ипотекой. В настоящее время она доступна малым и средним предприятиям, включая ИП. Компании, занимающиеся легкой промышленностью, производством металлов и пластмасс, машиностроением, обработкой дерева и металлов, а также полиграфией, могут претендовать на льготное кредитование. Производство пищевых продуктов исключено из числа кандидатов.

Выдача кредитов в рамках программы промышленной ипотеки предусмотрена в проекте федерального бюджета на 2025-2027 годы, но есть ряд проблем. Крупный бизнес, нуждающийся в финансировании, исключен из программы, а малому и среднему бизнесу затруднительно получить кредиты из-за высоких требований банков: отсутствие поручителей или недостаточный оборот значительно снижают шансы на одобрение кредита.

2. Проектное финансирование

Эта мера поддержки бизнеса заключается в целевом инвестиционном кредитовании конкретного, как правило, дорогостоящего проекта. Источником погашения кредита является сам проект, то есть заемные средства будут возвращаться с будущих доходов.

Такой механизм позволяет бизнесу освоить новые направления деятельности, начать выполнение проекта без значительного стартового капитала или реализовать крупный проект при недостатке собственных средств. Этот вариант кредитования позволяет привлекать в бизнес значительные объемы заемных средств и подходит для крупных проектов с длинным периодом окупаемости.

Проектное финансирование подходит для строительства объектов коммерческой и жилой недвижимости, промышленных и производственных объектов, расширения и технической модернизации действующих предприятий. Если говорить об отраслях, то этот инструмент кредитования востребован в металлургической, нефтегазовой, пищевой, химической и деревообрабатывающей промышленности, машиностроении, электро- и теплоэнергетике, сельском хозяйстве, строительстве, IT и транспортной отрасли.

Сложность в получении проектного финансирования заключается в требованиях банка и критериях оценки финансируемых проектов. Компания должна предоставить бизнес-план и обоснование экономической эффективности проекта, а также пакет технической документации и другие документы. На решение банка влияет не столько платежеспособность компании-заемщика, сколько рентабельность проекта, поскольку кредит будет возвращаться за счет прибыли. Заемными средствами можно покрыть до 90% стоимости проекта, а иногда и полную стоимость под залог имущества.

Кредитование осуществляется крупными банками, а источником финансирования социально-значимых объектов может выступать государство. В России работает программ «Фабрика проектного финансирования», которая предполагает выдачу кредитов на реализацию крупных проектов в приоритетных отраслях экономики стоимостью от 3 млрд рублей.

Следует отметить, что ключевая ставка, устанавливаемая ЦБ РФ, напрямую влияет на размер процентной ставки проектного финансирования. Если год назад процентная ставка составляла 6%, то за 2024 год из-за ужесточения денежно-кредитной политики она повысилась до 13%.

Несмотря на некоторые сложности, проектное финансирование можно рассматривать как вариант для привлечения в бизнес-проекты значительных сумм на длительный период.

3. Фонды и программы поддержки бизнеса

Это вариант финансирования за счет средств федеральных и региональных фондов, а также региональных программ субсидирования и льготного кредитования. Воспользоваться этим вариантом могут как физические лица, так с субъекты малого и среднего предпринимательства.

Фонды предоставляют денежные средства в кредит или выступают в качестве поручителей при кредитовании в банках. Процентная ставка колеблется от 1% до 10,5% годовых, период кредитования – до 36 месяцев или дольше, сумма займа – от 10 тысяч рублей до 5 млн рублей в зависимости от условий и вида займа. Претендент на кредитование должен соответствовать требованиям к заемщику относительно объемов выручки, отсутствия задолженностей по налогам и сборам.

В целом, условия различаются в зависимости от вида предпринимательской деятельности. Получить деньги можно на пополнение оборотных средств, приобретение объектов недвижимого имущества, реализацию проектов по созданию новых продуктов, создание импортозамещающих производств и внедрение передовых технологий.

- Фонды, специализирующиеся по отраслям. Фонд развития промышленности выдает льготные займы для проектов по разработке высокотехнологичной продукции и запуску производств в рамках программы импортозамещения. Российский фонд развития информационных технологий выдает гранты на реализацию особо значимых проектов по внедрению российских IT-решений и участвует в софинансировании проектов.

- Фонды поддержки регионального уровня. Программа Алтайского фонда финансирования предпринимательства предлагает льготное финансирование для развития бизнеса в размере до 3 млн рублей под 1% годовых на срок до 3 лет. Фонд «Малый бизнес Кубани» предоставляет местным предпринимателям кредиты до 5 млн рублей на срок до 1 года под 3% годовых. Большой популярностью пользуется программа правительства Москвы для малых и средних предприятий, направленная на повышение доступности кредитов для приоритетных отраслей экономики. По этой программе за 9 месяцев 2024 года московские компании получили более 58 млн рублей в качестве льготных кредитов. Из них 60% выделены предприятиям IT-сферы и химической промышленности. Заемные средства направлялись на приобретение площадей для расширения бизнеса и пополнение оборотных средств.

Бизнес может получить деньги от государства в качестве субсидии. В отличие от кредита их не придется возвращать. Субсидии доступны компаниям, работающим в определенных отраслях, имеющих приоритетное значение для страны. К таким направлениям относятся инновационные технологии, IT, туризм, сельское хозяйство, обрабатывающее производство.

4. Краудлендинг

Инструмент коллективного небанковского кредитования бизнес-проектов малого и среднего бизнеса. В этом случае кредитором или инвестором может выступать физическое или юридическое лицо или несколько лиц. В результате бизнес получает денежные средства на развитие, а кредитор зарабатывает на процентах с займа. Механизм такого кредитования реализуется на краудлендинговых платформах.

Чтобы стать заемщиком, бизнесу необходимо пройти проверку на платформе, включая срок деятельности компании, размер выручки, кредитную историю, нефинансовую надежность и другие показатели. Таким образом формируется рейтинг бизнеса, на основании которого устанавливается размер кредитной ставки. После этого компания может создать инвестиционное предложение и разместить заявку для сбора денег от кредиторов.

Бизнес в России активно использует краудлендинг как альтернативу обычным банковским кредитам, получить которые становится сложнее. За 9 месяцев 2024 года объем российского рынка коллективного кредитования достиг 22,3 млрд рублей. В течение года росло число компаний из сегмента МСБ, зарегистрировавшихся на площадках в качестве заемщиков. Основные клиенты краудлендинговых платформ – предприятия из сферы услуг и торговли.

Новые экономические условия сказываются на всех сегментах финансового рынка. Какие изменения произошли в краудлендинге?

- Повышение ключевой ставки привело к росту ставок в краудлендинге. К концу 2024 они зафиксированы в диапазоне 28-40% годовых.

- Вместе с тем сокращаются сроки кредитования: вместо 8-16 месяцев, как было годом ранее, займы выдаются бизнесу на 3-12 месяцев.

- Суммы займов сократились: с 3-5 млн до 1-3 млн рублей.

- Платформы стали ужесточать требования к компаниям-заемщикам.

- Новый тренд: замещение займов без залога на предоставление денежных средств с залогом, которым могут стать различные активы компании типа недвижимости или транспортного средства.

Даже в текущей ситуации этот тип небанковского финансирования можно рассматривать как инструмент привлечения денег в бизнес. Возможно, при снижении ключевой ставки мы станем свидетелями взрывного роста краудлендинга в России.

Также читайте:

Выход на рынок облигаций - лучшее решение..

А каким образом обеспеченное залогом недвижимости кредитование или проектное финансирование стали альтернативными источниками? Типовые банковские продукты, какими они и были в момент создания.

В отношении субсидирования – согласен, иногда может сработать, но процесс согласования легко может затянуться, а сумма в 5 млн. часто не выглядит многообещающей с позиций бизнес-девелопмента – больше на пополнение оборотного капитала похоже.

Применение же краудлендинга чревато резким ростом стоимости фондирования за счет перестраховки самих платформ. Можно посмотреть динамику предложений в системе Potok, чтобы убедиться в тренде и цены привлечения, и кумулятивных дефолтов.

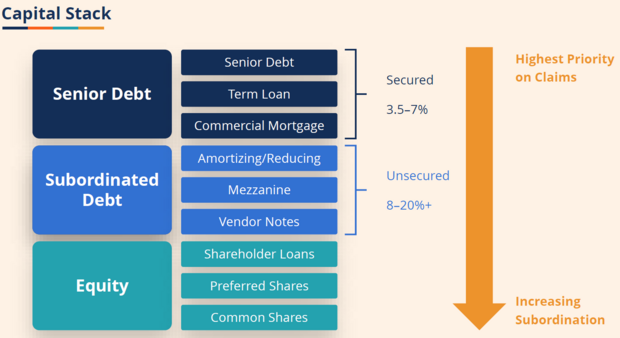

Кроме того, помимо описания самих продуктов необходимо еще раньше также продумать и концепцию фондирования бизнеса в целом: понять размер потребности в финансировании, рассчитать WACC, провести стресс-тест DCF в рамках разработанных сценариев, оценить чувствительность маржи к росту ставки фондирования. Потом уже можно смотреть на доступные (!) источники привлечения капитала – это тоже достаточно объемная тема, приведу просто диаграмму CFI.

Основная идея состоит в том, что нужно трезво оценить потенциал бизнеса и его восприятие в глазах инвесторов, чтобы потом выбрать наиболее перспективную стратегию. Если бизнес устойчив и нуждается в серьезных суммах – облигационные схемы могут оказаться самыми дешевыми. Если речь идет о стартапе или истории, которая «на ладан дышит», фондирование даже по схеме family&friends станет достаточно амбициозной задачей.

Совершенно верно, представлены не альтернатива, а "другой инструмент". Достаточно предприятий, имеющих на своих балансах и средства ФРП, и кредитование "по программам", и классический коммерческий кредит.

Вот "высокие требования банков" :

А вот Краудлендинг:

Ну, то есть, что "высокие требования", что "нормальные" - об одном. Надо убедиться в состоятельности заёмщика. И деловой репутации, и финансовых возможностей.

Далее, так же о сложностях прохождения одобрения финансирования:

Я бы сформулировал иначе: Компания должна защитить свой бизнес - план. По тексту выглядит так, что обоснование экономической эффективности проекта - это "хотелки" банка. Из современного экономического словаря выброшен ёмкий термин "Техпромфинплан". Современный аналог "Бизнес - плана" часто подразумевает под собой "Финплан": "Движение денежных средств, с кассовыми разрывами и излишками, а так же финансовый результа для оценки рентабельности проекта. Этот подход в глубине своей имеет идеологию: За деньги купим всё".

Теперь уже понятно, что не всё. Именно поэтому, экспертиза любого проекта включает в себя и оценку производственных возможностей запустить и успешно закончить проект. Потому что инвестор, в том числе и банк, заинтересованы в конечном положительном результате :)

От 13 до 16% в случае пром.ипотеки, от 28 до 40% в случае краудлендинга.

какие вообще инвестиционные проекты способны существовать при таких ставках?

учитесь у Wildberries.....

Да, только не все компании могут себе позволить этот инструмент.

Полностью с Вами согласен. Бизнес-план - это лишь отправная точка для принятия решения. Особенно, когда речь идет о привлечении инвестиций > 1 млрд. руб. Для строительства нового производства, отладки всех процессов, выхода на заданные показатели продаж (наличие рамочных договоров с потенциальными клиентами, иные обоснования продаж) нужна команда. Одним Я.Директом и SEO продвижением сайта, а еще модной нынче воронкой продаж, такие масштабы не поднять.