Банк России 5 ноября 2014 года «в целях дальнейшего повышения гибкости курсообразования рубля» принял решение изменить существующий подход к проведению интервенций на валютном рынке. Регулятор отказался от «безлимитной» покупки/продажи валюты, ограничив свои ежедневные расходы на отметке в $350 млн. «В результате реализации принятого решения процесс формирования курса рубля будет складываться преимущественно под действием рыночных факторов», – отмечается в сообщении ЦБ.

Переводя на русский язык, фактически, регулятор досрочно (в ранее обнародованных планах числилось 1 января 2015 года) отпустил рубль в свободное плавание. Утверждать это можно со всей уверенностью, потому что установленный Центробанком лимит – ничто, по сравнению с теми объемами продажи валюты, которые фиксировались ранее. Так, всю последнюю неделю октября 2014 года ежедневные интервенции регулятора составляли порядка $2,5 млрд. В целом же за октябрь месяц ЦБ «выбросил на рынок» около $30 млрд.

Ксении Юдаевой кажется преувеличенным тезис о том, что в день перехода к плавающему курсу непременно «шандарахнет»

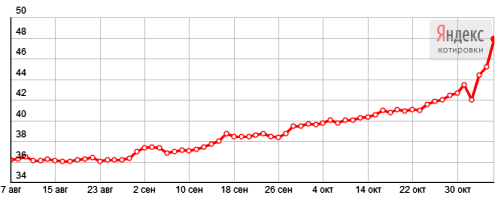

Рублю это помогло, надо признать, не слишком сильно. В день, когда Центробанк был вынужден изменить свой подход к интервенциям, курс национальной валюты упал на 2,44 рубля по отношению к доллару (44,4 рубля за доллар) и на 2,9 рублей – к евро (55,63 рубля). Падение, пусть и не столь стремительное, продолжилось и в дальнейшем. На момент подготовки этого материала (7 ноября 2014 года) курс евро находился на отметке в 59,31 рубля; курс доллара: 47,87 рублей.

Отметим, что решение, принятое регулятором, не стало неожиданностью для рынка. Так, еще 24 октября 2014 года, президент страны Владимир Путин, выступая на заседании дискуссионного клуба «Валдай», заявил, что поддерживает намерение Центробанка перейти к плавающему курсу рубля и выступает против бездумной траты резервов: «Мы будем следить за нашими золотовалютными резервами и за курсом национальной валюты. Мы будем постепенно переходить к плавающему курсу, не будем «палить» наши резервы бездумно, мы будем использовать их для определенной балансировки».

Насчет «палить бездумно» сложно не согласиться. Если бы Центробанк продолжал валютные интервенции в прежних объемах, то, учитывая продолжающееся давление на рубль и количество рабочих дней до конца 2014 года, регулятору пришлось бы потратить из золотовалютных резервов страны порядка $100 млрд к началу 2015 года. При новых условиях максимальные траты составят чуть более 14 млрд долларов. Разница существенная.

В Центробанке уверены, что новая политика курсообразования поддержит национальную валюту, которая «стабилизируется» к концу 2014 года. По крайней мере, первый зампред ЦБ Ксения Юдаева 5 ноября 2014 года сообщила журналистам, что «принятые решения будут способствовать стабилизации курса». «Мне кажется очень преувеличенным тезис, что в день перехода к плавающему курсу рубль обязательно, как вы говорите, шандарахнет. У нас все лето ЦБ интервенции не совершал, и курс не шандарахало. Плавающий курс может двигаться разнонаправленно», – заявила Ксения Юдаева.

Правда, ЦБ оставил для себя определенную лазейку: возможность проведения «неожиданных» валютных интервенций, в случае слишком уж резких колебаний курса рубля. «Девальвационные ожидания нас, конечно, волнуют. Мы боимся самораскручивающихся процессов на рынке. Сейчас кроме вот этих тенденций на валютном рынке, более широко в экономике мы пока ничего такого не видим, но в целом, мы, собственно, и оставляем за собой право проводить интервенции в целях финансовой стабильности, для того, чтобы предотвращать развитие тенденций на валютном рынке, которые вытекают только из ожиданий, не связанных с действием фундаментальных факторов», – сказала первый зампред ЦБ.То есть, ЦБ не видит фундаментальных причин для дальнейшего ослабления рубля, списывая все курсовые проблемы на действия спекулянтов. «Спекулянты перетолкали рубль в обратную сторону. Посмотрим, конечно, что будет дальше. Но здесь я бы просила всех задуматься, что не всякое движение всегда бывает в одну и ту же сторону», – отметила Ксения Юдаева.

Попробуем разобраться в причинах падения курса рубля, чтобы понять, действительно ли это просто спекулятивная атака на российскую валюту или же в происходящем виновны другие факторы.

Курс рубля к доллару США (ЦБ РФ). 2014 г.

1. Рубль переоценен

Все же основной, фундаментальной причиной, которая будет действовать на дальнейшее ослабление рубля, является то, что он переоценен. По крайней мере, в этом уверен Яков Миркин, зав.отделом международных рынков капитала Института мировой экономики и международных отношений РАН, председатель совета директоров инвесткомпании «Еврофинансы». Он еще в феврале 2014 года предупреждал о том, что доллар не может стоить меньше 40 рублей.

Уверенность эксперта базируется на простых расчетах. В период с 2000 по 2013 год (включительно) издержки предприятий и цены в стране выросли 3,7 раза. Соответственно, рублевая выручка экспортеров должна была увеличиться аналогичным образом, чтобы компенсировать этот рост. То есть, рубль должен был подешеветь в те же 3,7 раз. Однако этого не произошло. За указанный период удешевление рубля составило всего лишь 16% (с 28,2 до 32,7 рублей за доллар).

«Рубль – переоценен. В России гигантский, уникальный для всего мира разрыв между номинальным и реальным эффективными курсами рубля. Неудивительно, если его «естественный» курс будет стремиться к 50 рублям за доллар, а может быть, и дальше», - категоричен Яков Миркин. Подчеркнем, что у представителей ЦБ свой, прямо противоположный взгляд на ситуацию. «При тех фундаментальных факторах, о которых мы говорили, то есть, даже при том снижении цен на нефть, которое мы сейчас наблюдаем, в условиях санкций, при тех параметрах операций репо, которые мы установили, - рубль сейчас, по нашим расчетам, несколько недооценен», – заявила Ксения Юдаева.

2. Падают цены на нефть, газ, металлы

Дополнительное давление на рубль оказывает динамика мировых цен на нефть. Так, за первую неделю ноября 2014 года котировки на сорта Brent и Urals откатились к минимальным значениям октября 2010 года, приблизившись к показателям в 81 доллар за баррель.

«За три месяца (с августа по ноябрь 2014 года) на 25% упали мировые цены на нефть, а значит, и на газ, а еще раньше цены на металлы. Короче, на все экспортное сырье, дающее хлеб, воду, масло и пушки всему российскому народу. Цены на сырье – финансовые, они формируются на рынках деривативов Нью-Йорка, Лондона, Чикаго. Когда доллар укрепляется, цены на сырье обычно идут вниз. Плюс еще и скидки в отпускных ценах на нефть Саудовской Аравии, а за ней – Ирана, Ирака. Это падение цен на сырье и нефть в коридоре 80–90 долларов за баррель может быть надолго», – констатирует Яков Миркин.

3. Доллар укрепляется к евро

Обратим особое внимание на слова эксперта о том, что чем сильнее доллар, тем ниже цены на нефть и, соответственно, дешевле рубль. В данном случае, под силой американской валюты понимается ее сравнение с евро. Здесь никаких обнадеживающих (по отношению к рублю) прогнозов эксперты не предлагают. Так, начиная с мая 2014 года и по ноябрь, доллар заметно – почти на 10% – укрепил свои позиции по отношению к европейской валюте.

«Доллар укрепляется, идет потихоньку к своим (пока) 1,2–1,24 за евро, а может быть, и за эти границы, как ему технически предписано его15–17-летними циклами (ослабление – 7–8 лет, усиление – 7–8 лет, эти циклы хорошо видны с начала 1970-х годов, с момента демонетизации золота). В 2001 году – июле 2008 года – ослабление, а дальше началось укрепление доллара, пусть с отскоками, но год за годом. Это не может не давить вниз на рубль», – объясняет Яков Миркин

4. Без девальвации бюджет не сходится

О том, что курс рубля «привязан» к цене на нефть, мы уже рассказали. Но не будем забывать, что нефть – основная доходная статья российского бюджета. То есть, чтобы компенсировать рублевые потери бюджета от падения мировых цен на «черное золото», государству просто необходима девальвация национальной валюты. Лишь в этом случае можно продолжать выполнять социальные обязательства перед гражданами. Вот, что пишет по этому поводу Борис Немцов, в своем блоге 5 ноября 2014 года высказал следующую мысль: «Удивительное рядом. Моя формула курса рубля работает как часы. Сегодня рубль опять резко упал. Уже 44.5 рубля за $ и стремится к равновесной цене 45.25. При расчете курса рубля я исходил из параметров, заложенных в бюджете 2015. Доллар -37.7, нефть - 96 долларов за баррель. Итого рублевая выручка от экспорта нефти 37.7х96=3620 рублей. Чтобы выполнить бюджет рублевая выручка должна быть 3620 рублей за баррель. Отсюда следует, что курс=3620 : цену нефти. Это и есть формула курса. В качестве цены надо брать российскую нефть Urals. Она отличается от Brent примерно на 3-4 доллара. Отсюда таблица:

- При 100 долларах за баррель, курс 36.2;

- При 90 - 40.2;

- При 85 - 42.6;

- При 80 (как сейчас) - 45.25;

- При 75 - 48.3;

- При 70 - 51.2;

- При 60 - 60.3.

Сейчас курс рубля близок к 45, и я менять рубли на доллары не советую. Если нефть пойдет ниже можно уходить в валюту. И, наоборот, при росте нефти стоит уйти в рубль» (в цитате сохранена авторская пунктуация.- E-xecutive.ru).

5. Спекулянты играют против рубля

Предположения регулятора о спекулятивном давлении на рубль не лишены оснований. В начале 2014 года в финансовом обзоре мы уже выделяли основные причины, которые тогда привели к падению рубля. В качестве одного из факторов как раз и называлось желание банков (да и населения) заработать на девальвации национальной валюты. Причем, происходит это (в случае с кредитными организациями) на деньги самого ЦБ. За последние три недели октября 2014 года регулятор предоставил российским банкам кредитов почти на 1,3 трлн рублей. За этот же период ЦБ продал валюту на общую сумму в 1,2 трлн рублей. Легко предположить, что при октябрьском падении рубля почти на 8% и ставке кредита ЦБ в 8% годовых, нашлось много желающих получить высокую прибыль на ровном месте.

Напомним, что в последний день октября 2014 года регулятор был вынужден повысить ключевую ставку сразу на 1,5% – до 9,5% годовых. Однако, что такое 9,5% в год, по сравнению с продолжающимся стремительным обесценением рубля на 1-3% в день?Чтобы остановить спекулянтов ЦБ должен либо перестать предоставлять рынку ликвидность (в условиях, когда внешние рынки капитала закрыты для России, это просто невозможно), либо поднимать ключевую ставку сразу на порядок (но это пойдет в разрез с «линией партии» о повышении доступности кредитов для бизнеса).

Игроки рынка, опрошенные E-xecutive.ru, склоняются к официальной версии ЦБ. «На текущий момент времени на валютном рынке происходят колебания, которые сложно назвать адекватными – отечественная валюта падает практически отвесно, а ЦБ ее практически никак не поддерживает. При этом мы считаем, что падение курса рубля, безусловно, позитивно для отечественной промышленности, но вот его темпы вызывают опасения. По нашим оценкам существенная часть снижения рубля продиктована спекулятивным интересом, а реальный курс национальной валюты даже при текущих макроэкономических показателях (цены на нефть в районе $80/баррель, практически нулевой рост ВВП, отрицательные темпы роста инвестиций, огромный отток капитала) должен быть выше. Собственно, я в большей степени согласен с Ксенией Юдаевой, так как в долгосрочной перспективе с высокой долей вероятности мы увидим укрепление рубля», – говорит Антон Сороко, аналитик инвестиционного холдинга «Финам».

Если правы представители ЦБ, то рубль, после некоторого «шторма» успокоится на некой равновесной отметке, установленной рынком. Регулятору предстоит лишь небольшая коррекция курса и противодействие спекулянтам. В том же случае, если верными окажутся предположения о существующей переоценке рубля, то плавающий свободно курс национальной валюты можно будет назвать преждевременной авантюрой.

Источник

изображения в анонсе: pixabay.com

Потрясающе - при правительстве Примакова нефть стоила меньше 8 долларов за баррель и в России был экономический рост. А тут при 80 слёзы ручьём.

А вообще какой курс захочет центробанк - такой и будет, ибо валюты в его распоряжении намного больше чем нужно чтобы покрыть все рублёвые запасы мифических ''спекулянтов''. Но и рублей тоже достаточно ;)

Рассуждения о стабилизации курса рубля в 2014 году для любого здравомыслящего человека бесполезны.На мой взгляд именно резкие скачки валюты разрушительно влияют на экономику страны. И словно лакмусовая бумага показывают уровень управления. И затраты государства на социалку, впк и т.д. к качеству управления, которое целесообразно оценивать по экономическим показателям и их динамике, никакого отношения не имеют. Можно было именно РЕГУЛИРОВАТЬ курс национальной денежной единицы. Все ресурсы для этого есть. Или шоковая терапия проводится специально? Руководству государства необходимо делать выводы.

А до Примакова многим из современных руководителей очень далеко. Мой хороший друг профессор Ильин Сергей Сергеевич отзывался о нем как об одном из лучших учеников. А Ильин С.С. был умнейший и трудалюбивейший человек. Только если чиновник ''живёт'' государственными проблемами и МОЖЕТ их решать будет толк. А для этого нужно долго учиться. И не актёрскому мастерству или ещё чему-нибудь, а профильной специальности.

А зачем нам вообще ''золотовалютные резервы''? Это ведь удавка Запада на шее России! Вместо того, чтоб заработанную валюту тратить на развитие страны, мы подписали позорное соглашение (Базель-3), которое обязывает страну 20% (если уже не 30%!?) доходов откладывать в золотовалютные резервы. Путин окружен 5 колонной и никто не может ему сказать, что, к примеру, США, Великобритания,Германия,Франция и т.д. живут БЕЗ золотовалютных резервов! А Центробанк, по Конституции, навязанной Ельцину США, независим от Президента и Правительства и пользуясь этим губит экономику России, выполняя заказ международного капитала.