Учетная ставка — различия между версиями

(Новая страница: «== ''Что такое ставка рефинансирования == '''Учетная ставка''', или '''ставка рефинансирования'...») |

|||

| Строка 1: | Строка 1: | ||

| − | == | + | == Что такое ставка рефинансирования == |

| + | |||

| + | '''Учетная ставка''', или '''ставка рефинансирования''' — это инструмент [[Денежно-кредитная политика государства|денежно-кредитного регулирования]], один из методов антиинфляционнной политики, с помощью которого Центральный банк воздействует на межбанковский рынок и экономику страны. Данный инструмент монетарной политики определяет:<br>1) Стоимость привлеченных и размещенных денежных ресурсов для субъектов денежно-кредитного рынка. <br>2) Размер процентной ставки, по которой ЦБ предоставляет [[Межбанковский кредит|межбанковские кредиты]] в качестве [[Кредитор последней инстанции|кредитора последней инстанции]]. Следовательно, учетная ставка является самой низкой среди всех существующих процентных ставок. <br>Уменьшение ее делает для коммерческих банков займы дешевыми, и они стремятся получить кредит. При этом увеличиваются избыточные резервы коммерческих банков, вызывая увеличение количества денег в обращении. И наоборот, увеличение учетной ставки делает займы невыгодными. Более того, некоторые коммерческие банки, имеющие заемные резервы, пытаются возвратить их, так как они становятся очень дорогими. Сокращение [[Частичное банковское резервирование|банковских резервов]] приводит к сокращению денежного предложения. | ||

| + | |||

| + | 3) Процентные ставки коммерческих банков по выдаваемым кредитам для юридических и физических лиц, которые выше депозитных. [[Image:U4 stavka.jpg|right|400px|U4 stavka.jpg]]<br>4) Ставки по депозитам. Как правило, банки стараются установить [[Капитализация процентов|ставку по депозитам]] несколько ниже учетной, чтобы иметь прибыль.<br>5) Корректировку курса национальной денежной единицы к иностранным валютам. Курсы валют определяет приток либо отток иностранных инвестиций в страну. Учетные ставки являются основным фактором, определяющим привлекательность экономики для инвесторов.<br>6) Стоимость государственных ценных бумаг на открытом рынке. <br>7) Размер инфляции, которая должна быть умеренной.<br>Повышение УС приводит к замедлению темпов экономического роста. Причина – снижение уровня займов заставляет потребителей и коммерческие структуры экономить средства, что приводит к снижению экономической активности и накоплению [[Денежная масса|денежной массы]] вне банков.<br>Снижение учетных ставок приводит к тому, что количество выдаваемых кредитов как со стороны потребителей, так и со стороны организаций, растёт, что, в свою очередь, приводит к увеличению расходов, способствуя тем самым экономическому росту.<br>8) Фискальные меры: расчет налоговой базы, штрафы, пени и проч. | ||

| − | |||

| − | |||

== Как устанавливается ставка рефинансирования == | == Как устанавливается ставка рефинансирования == | ||

| − | Размер учетной ставки устанавливается советом Центрального банка, в зависимости от различных факторов, таких как: ожидания относительно уровня инфляции, ускорение или замедление роста ВВП, тенденции общего экономического развития, макроэкономические и бюджетные процессы, состояние денежно-кредитного рынка, стабильность цен и проч. <br>Данный инструмент является одним из рычагов управления финансово-экономической ситуацией в стране, следовательно, нельзя повышать или понижать ставку без причины: для изменений должны быть веские доводы макроэкономического характера. <br>Изменяя учетную ставку, ЦБ осуществляет [[ | + | Размер учетной ставки устанавливается советом Центрального банка, в зависимости от различных факторов, таких как: ожидания относительно уровня инфляции, ускорение или замедление роста ВВП, тенденции общего экономического развития, макроэкономические и бюджетные процессы, состояние денежно-кредитного рынка, стабильность цен и проч. <br>Данный инструмент является одним из рычагов управления финансово-экономической ситуацией в стране, следовательно, нельзя повышать или понижать ставку без причины: для изменений должны быть веские доводы макроэкономического характера. <br>Изменяя учетную ставку, ЦБ осуществляет [[Дисконтирование капитала|дисконтную валютную политику]] для регулирования движения капитала и сбалансирования платежных обязательств. <br>Размер учетной ставки – это [[Источники информации финансового менеджера|публичная информация]], которая должна быть обнародована через средства массовой информации каждый раз, как размер ставки изменился. Например, состоянием на 2014 год Совет директоров Банка России огласил действующую ставку рефинансирования равной 8,25 %. |

| − | == Номинальные и реальные ставки == | + | == Номинальные и реальные ставки == |

| − | Следует различать реальные и номинальные учетные ставки.<br>Номинальная учетная ставка рассчитывается с учетом ожидаемой инфляции, вследствие чего часто не совпадает с реальной.<br>Реальная учетная ставка = номинальная учетная ставка – ожидаемая инфляция<br>Номинальная ставка – основная ставка, которую можно наблюдать (т.е. проценты по облигациям). | + | Следует различать реальные и номинальные учетные ставки.<br>Номинальная учетная ставка рассчитывается с учетом ожидаемой инфляции, вследствие чего часто не совпадает с реальной.<br>Реальная учетная ставка = номинальная учетная ставка – ожидаемая инфляция<br>Номинальная ставка – основная ставка, которую можно наблюдать (т.е. проценты по облигациям). |

| − | == Ссылки == | + | == Ссылки == |

#[http://www.e-xecutive.ru/blog/luna/5958.php Монетарная политика ЦБ и ВВП] | #[http://www.e-xecutive.ru/blog/luna/5958.php Монетарная политика ЦБ и ВВП] | ||

| − | #[http://www.e-xecutive.ru/finance/financialplan/1200527/ | + | #[http://www.e-xecutive.ru/finance/financialplan/1200527/ Рынок жаждет ваших денег] |

#[http://www.e-xecutive.ru/knowledge/practices/918211/ Лоботомия банковской системы ]<br> | #[http://www.e-xecutive.ru/knowledge/practices/918211/ Лоботомия банковской системы ]<br> | ||

'''''Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти [http://www.e-xecutive.ru/community/intellectual/1428187/ здесь]''''' | '''''Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти [http://www.e-xecutive.ru/community/intellectual/1428187/ здесь]''''' | ||

| − | |||

| − | |||

[[Category:Финансы]] | [[Category:Финансы]] | ||

Версия 21:33, 4 октября 2014

Содержание

Что такое ставка рефинансирования

Учетная ставка, или ставка рефинансирования — это инструмент денежно-кредитного регулирования, один из методов антиинфляционнной политики, с помощью которого Центральный банк воздействует на межбанковский рынок и экономику страны. Данный инструмент монетарной политики определяет:

1) Стоимость привлеченных и размещенных денежных ресурсов для субъектов денежно-кредитного рынка.

2) Размер процентной ставки, по которой ЦБ предоставляет межбанковские кредиты в качестве кредитора последней инстанции. Следовательно, учетная ставка является самой низкой среди всех существующих процентных ставок.

Уменьшение ее делает для коммерческих банков займы дешевыми, и они стремятся получить кредит. При этом увеличиваются избыточные резервы коммерческих банков, вызывая увеличение количества денег в обращении. И наоборот, увеличение учетной ставки делает займы невыгодными. Более того, некоторые коммерческие банки, имеющие заемные резервы, пытаются возвратить их, так как они становятся очень дорогими. Сокращение банковских резервов приводит к сокращению денежного предложения.

4) Ставки по депозитам. Как правило, банки стараются установить ставку по депозитам несколько ниже учетной, чтобы иметь прибыль.

5) Корректировку курса национальной денежной единицы к иностранным валютам. Курсы валют определяет приток либо отток иностранных инвестиций в страну. Учетные ставки являются основным фактором, определяющим привлекательность экономики для инвесторов.

6) Стоимость государственных ценных бумаг на открытом рынке.

7) Размер инфляции, которая должна быть умеренной.

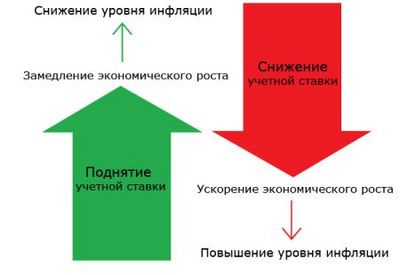

Повышение УС приводит к замедлению темпов экономического роста. Причина – снижение уровня займов заставляет потребителей и коммерческие структуры экономить средства, что приводит к снижению экономической активности и накоплению денежной массы вне банков.

Снижение учетных ставок приводит к тому, что количество выдаваемых кредитов как со стороны потребителей, так и со стороны организаций, растёт, что, в свою очередь, приводит к увеличению расходов, способствуя тем самым экономическому росту.

8) Фискальные меры: расчет налоговой базы, штрафы, пени и проч.

Как устанавливается ставка рефинансирования

Размер учетной ставки устанавливается советом Центрального банка, в зависимости от различных факторов, таких как: ожидания относительно уровня инфляции, ускорение или замедление роста ВВП, тенденции общего экономического развития, макроэкономические и бюджетные процессы, состояние денежно-кредитного рынка, стабильность цен и проч.

Данный инструмент является одним из рычагов управления финансово-экономической ситуацией в стране, следовательно, нельзя повышать или понижать ставку без причины: для изменений должны быть веские доводы макроэкономического характера.

Изменяя учетную ставку, ЦБ осуществляет дисконтную валютную политику для регулирования движения капитала и сбалансирования платежных обязательств.

Размер учетной ставки – это публичная информация, которая должна быть обнародована через средства массовой информации каждый раз, как размер ставки изменился. Например, состоянием на 2014 год Совет директоров Банка России огласил действующую ставку рефинансирования равной 8,25 %.

Номинальные и реальные ставки

Следует различать реальные и номинальные учетные ставки.

Номинальная учетная ставка рассчитывается с учетом ожидаемой инфляции, вследствие чего часто не совпадает с реальной.

Реальная учетная ставка = номинальная учетная ставка – ожидаемая инфляция

Номинальная ставка – основная ставка, которую можно наблюдать (т.е. проценты по облигациям).

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь