Финансовый анализ

Финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия (его кредито- и платежеспособности, возможности использования финансовых ресурсов и капитала, способности платить по счетам). Также он призван выявить возможности повышения эффективности ведения финансовой политики. Данные для анализа предоставляются бухгалтерской отчетностью.

Существует множество методов оценки финансового анализа, однако для получения наиболее полной финансовой картины используется комплексный подход, включающий оценку целого ряда показателей: рентабельности продаж, активов и собственного капитала, оборачиваемости активов, стоимости компании и др.

Содержание

Оценка показателей рентабельности

Есть несколько показателей рентабельности, все они так или иначе характеризуют доходность бизнеса. Они не зависят от масштаба бизнеса и потому позволяют ставить долгосрочные цели.ROE - Рентабельность собственного капитала показывает отдачу инвестиций с точки зрения прибыли и характеризует доход, который собственник сможет получить с единицы вложенных средств.

ROE = Чистая прибыль / Средний размер собственного капитала

Применение ROE имеет определенные ограничения. Бухгалтерский показатель ROE дает представление о доходах, которые компания зарабатывает для своих акционеров. Но на основе этого показателя нельзя оценить эффективность бизнес-единиц компании, ведь реальный доход появляется не от активов, а от продаж. Кроме того, многие компании имеют весомую долю заемного капитала.

ROS - Рентабельность продаж показывает, какую сумму чистой прибыли получает предприятие с единицы денежных средств проданной продукции. Фактически показатель характеризует то, как реализуется продукция, и оценивает долю себестоимости в продажи. Как правило, ROE используется в компаниях, которые имеют относительно небольшие объемы основных средств и собственного капитала.

Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определенный период к выраженному в денежных средствах объему продаж за тот же период.

ROS = Чистая прибыль / Выручка

Оценка ROE может быть завышена при низком значении среднего размера собственного капитала. Расчет рентабельности продаж позволяет получить более реалистичную картинку и объективнее взглянуть на состояние дел предприятия.

ROA - Рентабельность активов дает представление об эффективности оперативной деятельности предприятия, в том числе использования инвестированного капитала. Является основным производственным показателем.

ROA = Операционная прибыль / Средний размер суммарных запасов

Оценка показателей оборачиваемости

TAT - Оборачиваемость активов, с одной стороны, отражает интенсивность использования активов, с другой, показывает, какую часть выручки компания имеет с вложенных в активы денежных средств. При избыточных вложениях в активы уменьшается свободный Денежный поток и цена акций компании. При недостатке инвестиций, как правило, снижаются объемы продаж, что также уменьшает свободный денежный поток и цены акций.

Выручка от реализации продукции / Среднегодовая стоимость активов.

Оборачиваемость дебиторской задолженности (объем чистой выручки от реализации по отношению к средней за период дебиторской задолженности), а также обратная величина – средний срок инкассации дебиторской задолженности – позволяют достаточно точно оценить эффективность работы предприятия с покупателями продукции.

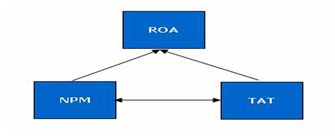

Модель DuPont

Для того, чтобы связать воедино вышеописанные показатели, была создана модель DuPont, данная в форме треугольника, на вершине которого находится коэффициент рентабельности совокупного капитала ROA, а в основании – два факторных показателя: рентабельность продаж (размер прибыли NPM (Net Profit Margin)) и оборачиваемость активов TAT (Total Assets Turnover).

ROE = NPM х TAT (или ROA = ROS х TAT)

Таким образом, рентабельность совокупных активов определяется двумя факторами: прибыльностью продаж и оборачиваемостью активов.

Финансовый анализ проектов

Немногие из крупных управленческих решений настолько прозрачны, что можно спокойно обойтись без финансового анализа, ибо преимущества и так очевидны. Некоторые менеджеры полностью передоверяют финансовый анализ бухгалтерам. Но это скорее уход от ответственности, чем простое перепоручение расчетов, поскольку финансовый анализ может «дать добро» или поставить крест на продолжении проекта.

Многие руководители не знакомы с наиболее эффективными методами финансового анализа, помогающими принимать обоснованные решения. Такие слова, как дисконтированный период окупаемости, внутренняя норма доходности, чистая приведенная стоимость и анализ чувствительности, кажется, прямо-таки доказывают, что финансовый анализ недоступен пониманию менеджеров. Но это не так.

Финансовый анализ, как основа для принятия решений, требует:

- знания того, какой из методов подходит в данной ситуации;

- прогноза будущей выручки, затрат и денежных потоков;

- понимания ответа, данного компьютером или калькулятором.

Методы

Общепризнанно, что методы финансового анализа должны базироваться на денежных потоках, а не прибыли. Решения следует принимать, исходя из:

- будущих денежных потоков;

- приростных и разностных денежных потоков;

- общефирменных денежных потоков.

Каждый из этих терминов заслуживает объяснения.

При принятии решений нужно учитывать только будущие денежные потоки. Не следует принимать в расчет денежные потоки, которые безвозвратно ушли в прошлое. Решение должно базироваться на том, оправданы ли дальнейшие расходы теми выгодами, которые будут получены, если исходить из текущей оценки будущих продаж.

Приростные и разностные денежные потоки проще, чем кажутся на первый взгляд. Денежные потоки, которые будут продолжаться независимо от решения реализовывать проект или нет, должны игнорироваться и только возникающие различия приниматься в расчет.

Необходимо оценить влияние проекта на общефирменные денежные потоки, а не только на денежные потоки подразделения, инициировавшего этот проект. Так, филиалу компании, готовящему производство нового товара, было бы неправомерно игнорировать его воздействие на денежные потоки складского хозяйства и службы сбыта. Может потребоваться строительство нового склада или расширение существующего, а это означает существенные денежные расходы. Последние должны быть включены в оценку проекта.

Подобным же образом нельзя упускать из виду потребность в дополнительном оборотном капитале. Довольно часто оборотный капитал составляет значительную часть общего потока денежных инвестиций в проекты расширения производства.

Оценка

Для оценки денежных потоков, связанных с предлагаемыми проектами, обычно используют следующие показатели:

- период окупаемости,

- дисконтированный период окупаемости,

- внутренняя норма доходности,

- чистая приведенная стоимость.

Каждый из них будет объяснен ниже.

Период окупаемости (Pay-back period)

Это время, необходимое для того, чтобы окупить дополнительные денежные расходы. Рассмотрим следующий проект:

| Первоначальные денежные расходы |

$40 000 |

|

| Ежегодные денежные поступления: |

|

|

| Годы |

1 |

$5000 |

| |

2 |

$10 000 |

| |

3 |

$15 000 |

| |

4 |

$20 000 |

| |

5 |

$10 000 |

Здесь период окупаемости составляет 3,5 года, поскольку суммарные денежные поступления сравняются с денежными расходами в 40 000 долл. к середине четвертого года.

Два очевидных недостатка этого показателя:

- не учитываются проценты по денежным расходам;

- не принимается в расчет величина и продолжительность денежных поступлений после достижения окупаемости.

Дисконтированный период окупаемости (Discounted pay-back period)

Метод дисконтированной окупаемости учитывает процентные издержки по денежным расходам. Дисконтированный период окупаемости — это время, необходимое для того, чтобы окупить первоначальные денежные расходы при предполагаемой ставке процента. То, что случится потом, не рассматривается.

При расчете дисконтированного периода окупаемости некоторые компании используют единую ставку процента, полагая, что текущий уровень процента может быть временно высоким или низким, и в целом не типичным для средней процентной ставки на период окупаемости. Кроме того, используя стандартную ставку процента, можно вычислить максимальный период окупаемости в качестве ориентира для принятия решения по проекту. В предыдущем примере период окупаемости был 3,5 года. Если исходить из стандартной ставки в 10%, то дисконтированный период окупаемости составил бы 4,3 года. При использовании типичной ставки банковского овердрафта, скажем, в 15%, дисконтированный период окупаемости превысил бы 5 лет.

Внутренняя норма доходности (Internal rate of return, IRR)

Если денежные потоки проекта обеспечивают внутреннюю норму доходности в 17% налогообложения, это означает, что на протяжении предполагаемого срока действия проекта средневзвешенная рентабельность составит 17% с учетом изменений в чистых денежных расходах, которые, как ожидается, произойдут в течение жизни проекта и после уплаты корпоративного налога.

Это позволяет компаниям устанавливать минимально допустимую внутреннюю норму доходности, при которой проект может получить одобрение. Многие компании требуют, чтобы внутренняя норма доходности составляла, по крайней мере, 15% после уплаты налога.

Срок проекта не обязательно будет совпадать с продолжительностью физической жизни активов. Например, специализированное электронное оборудование, изготовленное для технического контроля какого-либо изделия, может служить не менее 20 лет. Однако проект может просуществовать всего 5 лет, поскольку к этому времени рыночный спрос на данное изделие будет исчерпан.

Чистая приведенная стоимость (Net present value, NPV)

Чистая приведенная стоимость является еще одним методом анализа дисконтированных денежных потоков, причем наиболее абстрактным из всех, используемых менеджерами. Вообще говоря, внутренняя норма доходности используется гораздо шире и является более понятной.

NPV — это чистая приведенная стоимость всех денежных расходов и поступлений, дисконтированных по выбранной процентной ставке. Например, в упомянутом выше примере чистая приведенная стоимость денежных потоков, дисконтированных по ставке 15%, равна чистым расходам в сумме 1280 долл.

Анализ чувствительности

Он позволяет оценить влияние изменений различных параметров проекта. Иногда его называют анализом «что если», поскольку он отвечает на вопрос: «Что будет, если произойдет то-то и то-то?» Например…

- Что будет, если затраты на проектные работы окажутся на 5% выше прогнозируемых?

- Что будет, если продажи начнутся на 6 месяцев позднее?

- Что будет, если выручка от реализации в первый год окажется на 10% ниже прогнозируемой?

- Что будет, если цены окажутся на 1% выше или ниже прогнозируемых?

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь