Страхование банковских вкладов

Содержание

Что такое страхование банковских вкладов

Страхование вкладов – это механизм регулирования банковских рисков, который обязывает кредитные организации быть участником системы страхования вкладов физических лиц, благодаря чему при наступлении страхового случая клиентам гарантированно будут возвращены деньги, размещенные на текущих и депозитных счетах, из независимых финансовых источников.

Под страховым случаем имеется в виду: отзыв лицензии, банкротство кредитной организации или случаи дефолта.

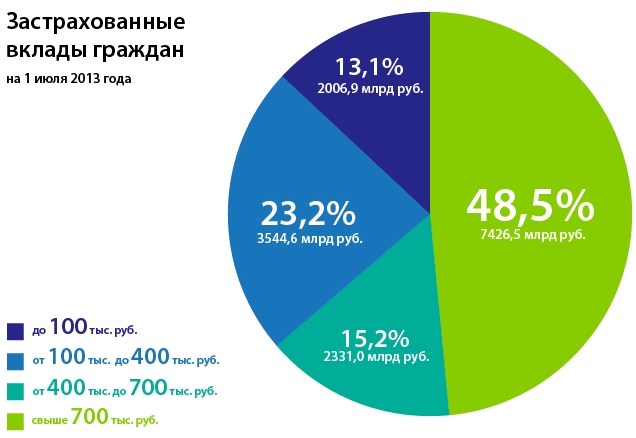

Система страхования вкладов – это защита интересов частных клиентов банка, с помощью которой средства со счетов будут возвращены еще до начала процедуры банкротства, если сумма депозита или иного открытого счета не превышает максимального лимита выплат по страховке. В разных странах страховой лимит отличается. Начиная с 2008 года, в РФ эта сумма составляет 700 тыс. руб. Для сравнения: в США эта сумма равна $250 тыс.

ССВ – это защита прав и законных интересов вкладчиков банков, укрепление доверия к банковской системе, стимулирование привлечения сбережений населения в банковскую сферу, укрепление и активизация банковского сектора экономики, расширение емкости страхового рынка, укрепление финансовой системы в целом.

Как организована система страхования банковских вкладов

Страхование вкладов физических лиц – это закрепленная законом обязанность всех банков. В России специализированным фондом, который обеспечивает выплаты в случае дефолта, является «Агентство по страхованию вкладов». В свою очередь эта организация является участником Международной ассоциации страховщиков депозитов (МАСД или IADI), которая объединяет страховщиков в 104 странах мира.

Будучи участником ССВ, банк уплачивает страховые взносы за пассивные операции. С каждого открытого вклада кредитное учреждение переводит определенный процент на счёт Агентства. Так происходит страховое покрытие. От клиента для совершения процедуры страхования ничего не требуется, отдельный договор не оформляется.

Страхованию подлежат все денежные средства физических лиц, независимо от гражданства, которые размещены на текущих и депозитных счетах, в национальной или иностранной валюте. В том числе:

- Срочные вклады.

- Депозиты до востребования.

- Текущие счета.

- Все карточные счета, в том числе, зарплатные, пенсионные, студенческие, кроме карт предоплаты.

Не подлежат страхованию:

- Вклады на предъявителя.

- Денежные средства, переданные банку в доверительное управление.

- Средства, размещенные в филиалах банков РФ, которые находятся за пределами государства.

- Обезличенные металлические счета.

- Счета предпринимателей без образования юр. лица, открытые для ведения предпринимательской деятельности.

- Денежные переводы без открытия счета.

Наступление страхового случая

Выплата компенсаций производится в национальной валюте. Сумма возмещения по вкладам в иностранной валюте в российских банках пересчитывается, исходя из официального курса валют ЦБ.

До начала ликвидационных процедур вкладчики получают компенсацию в размере 100% от суммы застрахованного банковского вклада вместе с процентами, но не более суммы максимального лимита выплат по страховке. Если сумма вклада превышает предусмотренный лимит, клиент переходит в категорию кредиторов первой очереди и получает сумму задолженности, согласно нормам законодательства, которые регулируют процедуру банкротства.

Ссылки

- Как правильно вложить деньги в банк

- [1]В чем причина финансовой безграмотности большинства россиян?

- [2]Депозитный разбор

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь