Методы быстрого расчета стоимости компании и доли инвестора

Венчурное и бизнес-ангельское инвестирование — особый вид финансовых вложений, ориентированный на будущее развитие компании, и поэтому принятие инвестиционных решений зависит от обоснованности прогнозов быстрого роста компании. База таких прогнозов — тщательный анализ рынка и спроса на продукт или услугу.

Одной из базовых задач анализа венчурного проекта является оценка доли инвестора в компании. Хотя итоговое решение по ней определяется договоренностью между инвестором и предпринимателем, при его выработке могут использоваться соображения связанные с численной оценкой стоимости компании и сопоставления с ней объемов предоставляемых инвестиций.

В случае, когда определение доли инвестора проводится всецело на базе расчетов, для обеспечения их качества может строиться сложная финансовая модель с применением методов дисконтированного денежного потока (Discounted Cash Flow) и реального опциона (Real Option).

Для этих целей может приглашаться независимый оценщик.

Однако практика переговорного процесса показывает, что в процессе общения сторон может использоваться упрощенная методология, цель которой получить первоначальные ориентиры стоимости доли инвестора. Далее в статье будут рассмотрены наиболее известные методы «быстрой оценки». Отечественная практика показала их актуальность и для анализа российских проектов.

Определение доли инвестора расчетным путем базируется на двух базовых величинах:

Valuepre-money — pre-money стоимость, стоимость проекта без учета полученных инвестиций, по сути, стоимость вклада в проект соискателя инвестиций.

Valuepost-money — post-money стоимость, стоимость проекта с учетом полученных инвестиций.

На базе этих величин доля инвестора InvestorShare определяется по формуле:

Метод венчурного капитала

Это — адаптация метода дисконтированного денежного потока (DCF) к случаю «посевного» предприятия или старт-апа. Его базой является предположение, что всю прибыль инвестор получает на «выходе», тогда как промежуточные дивиденды реинвестируются в развитие компании. Определение стоимости компании венчурным методом состоит из следующих шагов:

- прогнозируется терминальная стоимость компании на «выходе»;

- терминальная стоимость дисконтируется по специальной «венчурной» ставке (60% и выше), учитывающей высокую степень риска.

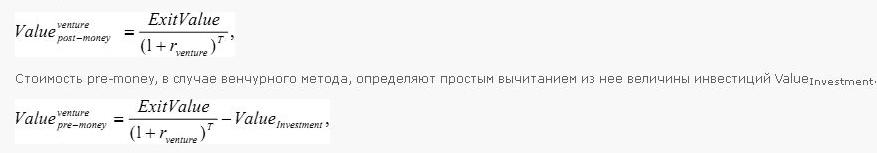

Если «выход» инвестора происходит через T лет после начала инвестирования, a ExitValue — стоимость компании на «выходе», то имеет место формула:

Логика этого метода предполагает, что проводится один раунд инвестиций (инвестиции делаются только в начальном периоде), поскольку он не учитывает процесс дисконтирования инвестиций через несколько лет, а компания к моменту «выхода» не имеет долгов. Венчурный метод особенно подходит для варианта, когда понятно, кому, когда и каким образом будет продана доля инвестора в проекте и существует четкая оценка того, сколько можно будет заработать на «выходе». Такой вариант сами бизнес-ангелы и венчурные инвесторы считают оптимальным.

Рассмотрим вариант оценки компании Х венчурным методом. «Выход» будет произведен через четыре года, планируемая стоимость компании на «выходе» — 7 млн инвестиции будут производиться в объеме I1 = 0,5 млн.

Пусть менеджеры компании и инвестор пришли к соглашению, что венчурный дисконт rventure для случая компании X целесообразно положить равным 64%.

Тогда

А доля инвестора равна 0,5 / 0,97 = 51%.

Несмотря на свою спорность и ограниченность в применении, этот метод упомянут во многих авторитетных учебных изданиях по инвестированию, в частности в книге А.Дамодарана «Инвестиционная оценка», которая является базовой для широкого спектра специалистов инвестиционной отрасли.

Важнейшим вопросом является определение стоимости компании ExitValue на «выходе». Одной из основных методик является метод мультипликаторов или сопоставимых оценок. Он базируется на вычислении стоимости компании на основе прогнозных значений ее операционных показателей с использованием коэффициентов отношения стоимости к тем же показателям, посчитанных на основании данных по рынку (в.т.ч прогнозным).

Для этого анализируются компании, аналогичные оцениваемой:

- по отрасли;

- по размерам;

- по темпам роста;

- по уровню рисков.

Подобные коэффициенты называются множителями или рыночными мультипликаторами. Метод оценки состоит из следующей последовательности операций.

1. Выбирается группа компаний, на основании данных которых будет считаться оценочный коэффициент.

2. Выбирается операционный параметр.

3. Вычисляются отношения стоимости к базовому параметру для каждой компании из группы (предполагается, что значение базового параметра и стоимости компании известны для каждого члена группы).

4. Оценочный множитель получается с использованием усреднения полученных отношений (возможно, с весовыми коэффициентами).

5. Прогнозный операционный параметр для оцениваемой компании умножается на посчитанный множитель.

Основную сложность метода представляет поиск необходимых данных. Обычно в качестве аналогов выбираются зрелые компании, имеющих устойчивую прибыльность и торгующиеся на фондовом рынке. Компании, для которых информация по их операционным параметрам и капитализации является общедоступной. Существуют базы данных, содержащие мультипликаторы по различным отраслям, в т.ч. прогнозные мультипликаторы на несколько лет вперед.

Метод сопоставимых оценок получил очень широкое распространение в силу своей понятности, относительной простоты и ориентированности на рынок капитала.

Основными «узкими местами» данного метода являются:

- недоступность и неполнота информации по сопоставимым компаниям (особенно непубличным);

- широкий разброс коэффициентов для сопоставимых компаний;

- необходимость поправки стоимости, рассчитанной с использованием коэффициентов торгуемых на бирже компаний, на более высокие риски, в частности с учетом страны.

При проведении оценки подобным методом следует учитывать тонкости выбора параметров, и особенности, связанные со структурой капитала компаний, их долговой нагрузкой.

Основными оценочными мультипликаторами, используемыми для анализа стоимости являются:

P/S — отношение капитализации компании к объему продаж (Price/Sales),

P/E — отношение капитализации компании к прибыли (Price /Earnings),

EV/EBlTDA — отношение стоимости компании (Enterprise Value) к показателю прибыли до вычета процентов, налогов износа и амортизации.

Использование коэффициента P/S распространилось в последние десятилетия во многом благодаря венчурному капиталу. Он позволяет подвести формальную базу под рыночную оценку старт-апов, еще не имеющих прибыли, но уже имеющих продажи.

«Метод хоккейной клюшки»

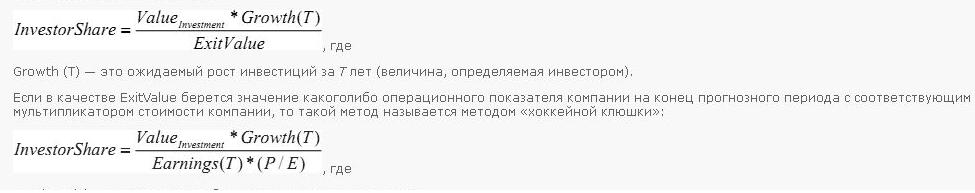

Еще одним подходом к определению доли инвестора в компании является сопоставление объема инвестиций и будущей стоимости компании

Earnings (T) — показатель прибыльности компании через T лет.

Особо следует сказать о вычислении коэффициенте Growth (T). Существуют два способа указания его значения. Он может быть сформулирован как в натуральном выражении «5 раз за 5 лет», так и в форме годовой нормы возврата на инвестиции (ROI). В этом случае Growth (T) = (1+ROI)T.

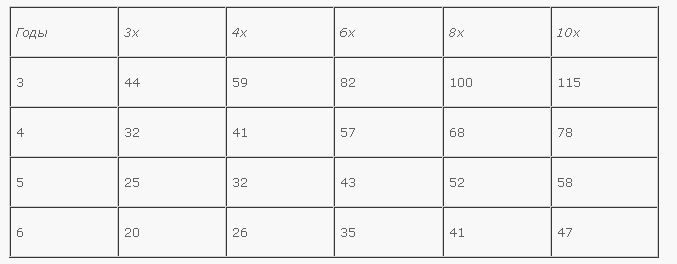

Обе этих формы являются эквивалентными и для перехода от ROI к натуральному показателю в «разах» может быть использована специальная таблица. Ниже приводится один из ее вариантов. Здесь в строках стоит количество лет, а в столбцах — параметры роста (Nx означает увеличение первоначального объема инвестиций в N раз). Например, росту около 4 раз за четыре года, соотвествует ROI и ставка дисконтирования 41%.

Таблица для определения ROI на базе «натурального» показателя

Продолжение примера. Значение ROI 40% примерно соответствует росту 3,84 раза за четыре года. Прогнозная цена компании на «выходе» через четыре года составит 7 млн долларов. Тогда доля инвестора InvestorShare равна (0,5х3,84):7=27%

В приведенном примере можно видеть существенный разброс значений в зависимости от применяемого метода. Это объяснимо — если в методе венчурного капитала основное значения играют риски, связанные с ростом компании, то во втором случае основную роль играет предпочтение инвестора получить заданную годовую норму дохода.

Anti-dilution

При определении доли венчурного инвестора последний может желать застраховаться и от «понижающих» раундов и «разводнения» (dilution) — необходимости привлечения дополнительный инвестиций на невыгодных условиях, при заниженной предынвестиционной стоимости компании. Иногда, в случае серьезной вероятности «понижающего» раунда, ее определяют исходя из той доли, которую он хочет сохранить после «разводнения». Это может быть сделано по формуле:

CurrentShare = ShareAfterDilution * (I + DilutlonShare) где

CurrentShare — доля (в %), передаваемая инвестору в настоящий момент,

ShareAfterDilution — доля (в %), которую инвестор желает сохранить после «разводнения»,

DilutionShare — количество новых акций, выпускаемых в процессе «разводнения» в % от первоначального количества акций.

Рассмотрим вариант оценки компании Х венчурным методом. Пусть менеджеры компании и инвестор пришли к соглашению, что венчурный дисконт rventure для случая компании X равен 64%, стоимость компании, «оцененная венчурным методом», равна 0.97 млн долл., а доля инвестора — 51%. После более тщательного анализа рынка инвестор не исключил вероятность понижающего раунда с последующим разводнением. Он предположил, что количество акций, выпускаемых для нового инвестора при «разводнении» не превысит 10% от первоначального количества акций. Тогда, чтобы сохранить долю 60%, инвестор должен получить:

ShareAfterDilution*(1 +DilulionShare) = 51%* (110%)=56,1%

Изложенные методы не могут считаться исчерпывающими для определения стоимости старт-апа и доли инвестора в нем. Однако, исходя из большого опыта их применения в ходе переговоров, они могут считаться полезным инструментом при всестороннем анализе перспектив проекта и дают инвестору первоначальные ориентиры.

Автор - Александр Семенов

Данная публикация размещена в «Энциклопедии менеджера E-xecutive.ru» в рамках сотрудничества с проектом www.cfin.ru

На портале www.cfin.ru она расположена здесь