Оценка показателей рентабельности оборотных активов

Важным направлением в исследовании оборотных активов и источников их финансирования является изучение показателей эффективности их использования. К числу таких показателей относятся показатели рентабельности. Прежде чем их исследовать, необходимо вспомнить механизм формирования финансовых результатов, действующий на сегодняшний день (см. рисунок).

Общая схема формирования финансовых результатов хозяйствующего субъекта

Один из аспектов различия показателей рентабельности — дифференциация используемых показателей прибыли. Следует помнить о том, что в соответствии с гл. 25 НК РФ финансовый результат определяется как полученные доходы, уменьшенные на величину произведенных расходов.

При этом разделяют финансовые результаты от основной (текущей) и прочей деятельности. Оборотные активы принимают участие как в первой, так и второй.

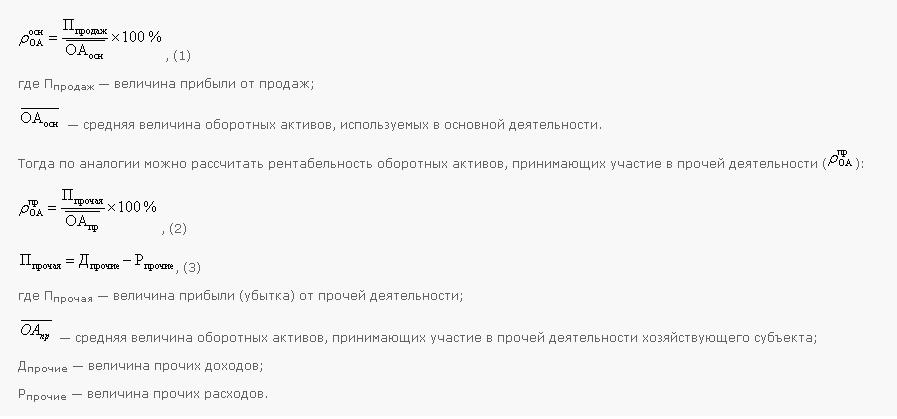

Одним из условий оценки показателей является сопоставимость используемых в расчете элементов. Следовательно, при оценке рентабельности оборотных активов по прибыли от продаж в расчетах необходимо использовать величину оборотных активов, количественно характеризующую их участие в основной деятельности. Формула рентабельности (Poa) в этом случае будет иметь следующий вид:

Учитывая особенности бухгалтерского учета хозяйственной деятельности, следует отметить, что в большинстве случаев затруднительно разграничить оборотные активы, используемые в основной и прочей деятельности. Поэтому, на наш взгляд, наиболее целесообразно рассчитывать рентабельность общей величины оборотных активов, используемых как в основной, так и прочей деятельности, применяя величину прибыли (убытка) до налогообложения. В таком случае общая рентабельность оборотных активов () будет рассчитываться следующим образом:

1) в общем виде:

Использование формулы (6) позволяет проследить изменение соотношения между постоянными и переменными затратами, маржинального дохода на изменение общей рентабельности оборотных активов.

Пример 1

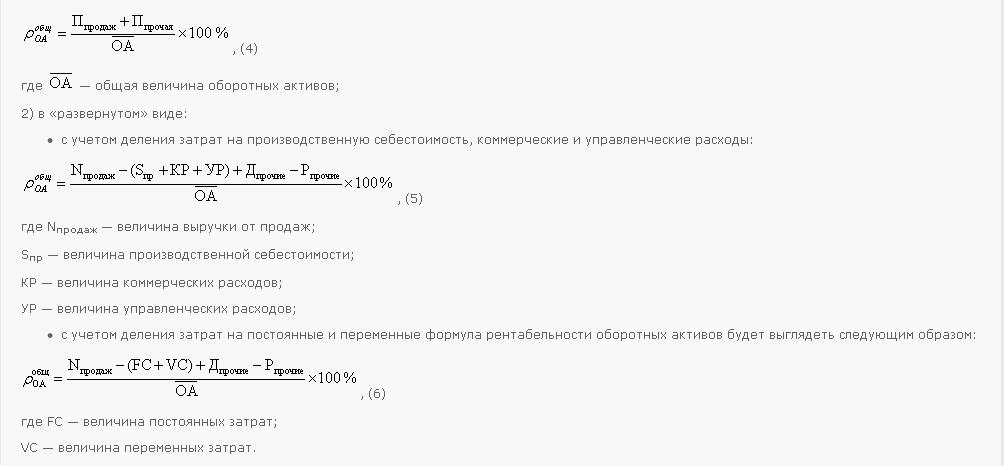

Рассмотрим механизм действия разработанных нами формул (4–6). Рассчитаем и проанализируем рентабельность оборотных активов с учетом разделения финансового результата организации на прибыль от основной (текущей) и прочей деятельности (табл. 1).

Таблица 1. Исходные данные для факторного анализа рентабельности оборотных активов ООО «Альфа» за 2006–2007 гг.

Из данных табл. 2 следует, что рентабельность оборотных активов выросла на 0,51 %, что произошло по следующим причинам:

1) в связи с ростом прибыли от продаж на 91 тыс. руб. рентабельность оборотных активов увеличилась на 6,25 %;

2) в связи с уменьшением прибыли от прочей деятельности на 14 тыс. руб. величина рентабельности оборотных активов уменьшилась на 0,96 %;

3) средняя величина оборотных активов выросла на 212 тыс. руб., что привело к снижению рентабельности оборотных активов на 4,78 %.

Таким образом, негативное воздействие на изменение общей рентабельности оборотных активов оказало снижение прибыли от прочей деятельности и увеличение оборотных активов. Это вызывает необходимость:

1) детального исследования финансовых результатов от прочей деятельности;

2) выявления резервов роста соответствующей прибыли;

3) дополнительного исследования оборотных активов, отдельных составляющих, оптимизации их величины.

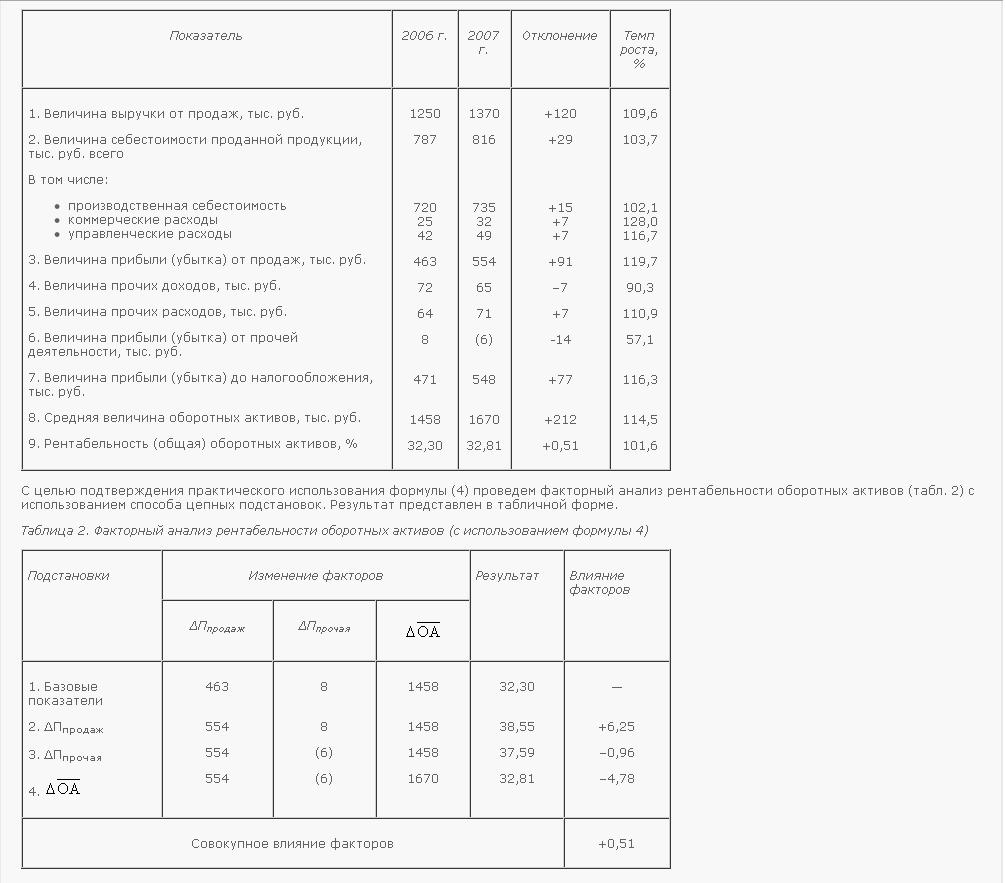

Для проведения детального исследования рассматриваемого показателя воспользуемся разработанной нами формулой (5), проведем факторный анализ общей рентабельности оборотных активов с учетом развернутой формулы (табл. 3).

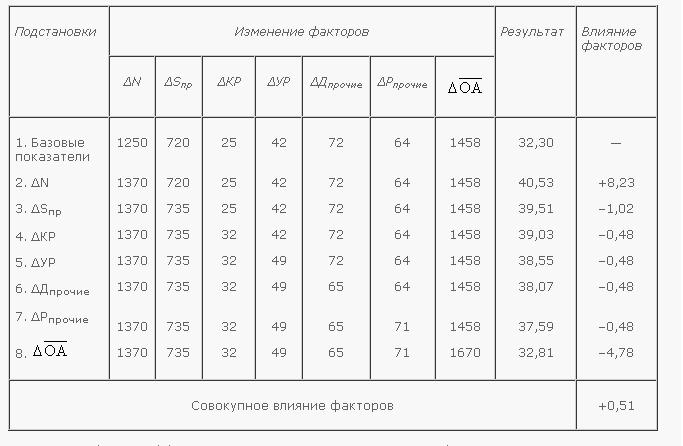

Таблица 3. Факторный анализ общей рентабельности оборотных активов (с использованием формулы (5))

Применение формулы (5) позволяет выявить ряд дополнительных факторов, влияющих на изменение рентабельности оборотных активов:

1) с увеличением выручки от продаж на 120 тыс. руб. общая рентабельность оборотных активов выросла на 8,23%;

2) с ростом производственной себестоимости на 15 тыс. руб. общая рентабельность оборотных активов снизилась на 1,02%;

3) с ростом коммерческих расходов на 7 тыс. руб. результативный показатель уменьшился на 0,48%;

4) с увеличением управленческих расходов на 7 тыс. руб. общая рентабельность оборотных активов сократилась на 0,48%;

5) с уменьшением прочих доходов на 7 тыс. руб. результат снизился на 0,48%;

6) с ростом прочих расходов на 7 тыс. руб. общая рентабельность оборотных активов снизилась на 0,48%;

7) увеличением оборотных активов на 212 тыс. руб. исследуемый показатель снизился на 4,78%.

Таким образом, только один из рассматриваемых в модели факторов оказал положительное влияние на изменение показателя рентабельности. Это вызывает необходимость дополнительного изучения:

1) факторов, вызвавших рост производственной себестоимости, управленческих, коммерческих и прочих расходов, снижение прочих доходов;

2) величины оборотных активов, использования их отдельных элементов, оборачиваемости.

На наш взгляд, применение формулы (5) повышает аналитичность проводимых исследований, позволяет выявить ряд дополнительных факторов, влияющих на результативный показатель (общая рентабельность оборотных активов), и разработать на этой основе действенные управленческие решения.

Также при оценке показателей рентабельности оборотных активов можно использовать величину чистой прибыли. При этом рентабельность будет определяться следующим образом:

Это позволяет оценить влияние различных источников формирования оборотных активов на показатель эффективности их использования (рентабельности), что значительно облегчает работу аналитика по выявлению факторов, негативно влияющих на результативный показатель, предоставляет возможность проведения прогнозных оценок. Результат складывается под влиянием следующих факторов:

Poa — рентабельности оборотных активов, рассчитанной по чистой прибыли, но без учета процентных платежей. Характеризует возможности хозяйствующего субъекта по использованию собственных источников финансирования. Ее увеличение приводит к росту результативного показателя и характеризует устойчивое финансовое положение организации;

Кфин — посленалогового коэффициента финансирования оборотных активов заемным капиталом. Характеризует политику хозяйствующего субъекта в отношении использования заемного капитала на финансирование оборотных активов, а также влияние уровня налогообложения прибыли на средневзвешенную ставку процента по заемному капиталу. Организация может регулировать величину показателя r*, выбирая кредиторов с приемлемыми условиями кредитования (низкой процентной ставкой за кредит). Рост величины заемных средств, направляемых на финансирование оборотных активов, приводит к усилению финансовой зависимости хозяйствующего субъекта, росту процентов за кредит, риску его невозврата и в целом к снижению рентабельности оборотных активов.

Пример 2

Проведена апробация формулы (4), ее результаты представлены в табл. 4, 5.

Таблица 4. Исходные данные для анализа рентабельности оборотных активов