Оборачиваемость активов и капитала предприятия

Оборотные активы представляют собой часть авансированного капитала. В их стоимость включаются материальные запасы, незавершенное производство, готовая продукция, дебиторская задолженность и денежные средства. Здесь получает отражение прежде всего все, что связано с трудом – предметы, средства, оплата. В интересах предприятия организовать работу с оборотными средства наиболее рациональным способом, так как от этого напрямую зависит его финансовое состояние. Система показателей оборачиваемости оборотных средств основывается на двух взаимосвязанных финансовых коэффициентах: коэффициенте длительности одного оборота и коэффициента оборачиваемости, характеризующих эффективность использования оборотного капитала. Последний оказывает влияние на деловую активность, капиталоотдачу и также рентабельность активов или деятельности предприятия.

Содержание

Разновидности оборачиваемости

• Оборачиваемость активов

• Оборачиваемость постоянных активов

• Оборачиваемость чистых активов

• Оборачиваемость дебиторской задолженности

• Средний период погашения дебиторской задолженности

• Оборачиваемость товарно-материальных запасов

• Оборачиваемость товарно-материальных запасов по себестоимости

• Оборачиваемость кредиторской задолженности

• Средний период погашения кредиторской задолженности

О скорости оборота средств или обязательств дает представление коэффициент оборачиваемости. Показатель характеризует деловую активность предприятия и эффективность использования ресурсов.

Оборачиваемость активов

Концепция управления оборотом активов, вероятно, менее известна менеджерам, чем управление рентабельностью с продаж. Тем не менее следует особо подчеркнуть, что каждый доллар вложенных в дело активов необходимо заставить работать, а еще лучше «потеть», ради достижения максимально возможного уровня продаж.

Что это значит на практике? Возьмем гостиницу с бальным залом, который используется только по вечерам для танцев посетителей ресторана или банкетов. Сравнительно небольшие инвестиции в раздвижные перегородки позволили бы использовать помещение в течение дня для проведения конференций различного масштаба. Введение вечерней смены или 7-дневной работы на предприятии позволило бы повысить оборачиваемость активов и «выжать» из дорогостоящего производственного оборудования больший объем продаж.

Темп работ имеет существенное значение и тогда, когда вкладываются средства в строительство нового магазина компании или в установку ценного производственного оборудования. Цель — максимально быстро запустить их в работу и повысить оборачиваемость активов. Неиспользуемые производственные площади, неважно собственные или арендуемые, стоят денег. Возможные решения здесь зависят от ожидаемых сроков простоя и могут включать либо временную сдачу неиспользуемых площадей в поднаем, либо переезд в другое помещение с тем, чтобы все здание можно было сдавать в аренду или продать.

Оборотный капитал должен использоваться столь же производительно, как и долгосрочные активы. Основными элементами оборотного капитала являются товарно-материальные запасы, незавершенное производство, дебиторы (задолженность покупателей) и кредиторы (задолженность компании поставщикам). Некоторые менеджеры полагают, что за состояние запасов, незавершенного производства, дебиторской и кредиторской задолженности несет ответственность финансовая служба. Это абсурд. Менеджеры должны осуществлять управление этими элементами оборотного капитала, опираясь на помощь финансовой службы.

Отдельные показатели должны рассчитываться для:

- товарно-материальных запасов и незавершенного производства;

- дебиторской задолженности;

- кредиторской задолженности.

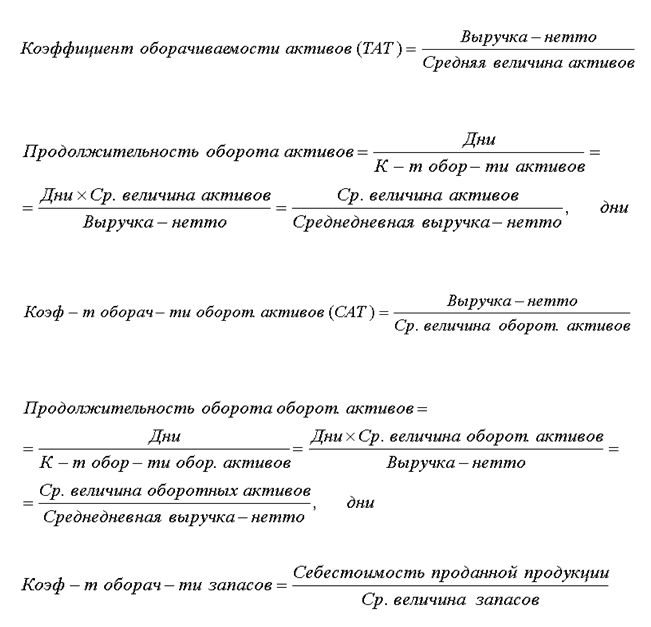

Ниже представлены формулы и комментарии по каждой из указанных позиций:

Показатели запасов

Показатели запасов обычно выражаются одним из двух способов:

- либо числом дней, за которые запасы и незавершенное производство совершают оборот,

- либо числом оборотов запасов и незавершенного производства в течение года.

Может показаться неожиданным, что для расчета оборачиваемости запасов используется себестоимость проданных за год товаров, а не сам годовой объем продаж. Причина в сравнимости показателей: стоимость запасов и себестоимость продаж рассчитываются на одной и той же основе.

Рассмотрим следующий пример:

$ млн.

Годовой объем продаж 10,00

Себестоимость продаж 3,88

Валовая прибыль 6,12

Запасы и незавершенное производство:

в начале года 1,87

в конце года 2,21

Средний уровень запасов

и незавершенного производства 2,04

Из двух приведенных коэффициентов оборачиваемость запасов в днях, видимо, более информативна для менеджеров. Например, если в следующем году ожидается замедление оборота запасов и незавершенного производства со 192 до 199 дней, то, очевидно, потребуется дополнительная неделя, чтобы превратить их в проданные товары. Соответствующее изменение годовой оборачиваемости запасов с 1,9 до 1,83 оборота выглядит менее наглядно.

В производственной компании с крупными вложениями в товарно-материальные запасы, возможно, имеет смысл рассчитывать отдельные коэффициенты для:

- сырья,

- незавершенного производства,

- готовой продукции на складе.

Это позволит определить, где прежде всего необходимы корректирующие действия.

Расчет основных показателей оборачиваемости

Высокий показатель оборачиваемости, как правило, свидетельствует об эффективном использовании капитала и благоприятной обстановке внутри компании: низкий уровень запасов уменьшает риск остаться с нереализованной продукцией на складе. Однако если величина коэффициента значительно больше среднеотраслевой, то налицо дефицит закупаемых товаров и материалов и, как следствие, риск вызвать недовольство заказчиков.

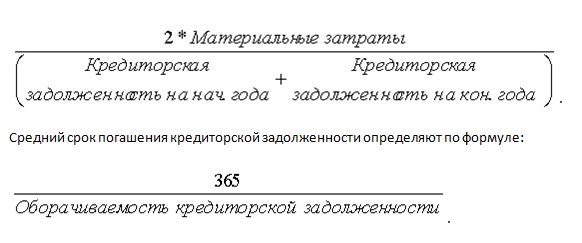

Оборачиваемость дебиторской задолженности

Ключевым для данного показателя является вопрос: а соответствует ли сумма неоплаченной дебиторской задолженности сумме продаж в кредит, которая тоже должна оставаться неоплаченной? Для ответа на данный вопрос определяют возраст всех счетов дебиторов и сравнивают их с условиями кредитования по каждой из сделок. Регулярная оценка оборачиваемости кредиторской задолженности рассчитывается так:

Показатель дебиторской задолженности

В годовом измерении он обычно рассчитывается по формуле. На месячной основе он часто рассчитывается исходя из эквивалентного количества дней. Например, рассмотрим вычисление показателя дебиторской задолженности на июнь 200_ года:

Сумма дебиторской задолженности на конец июня = $130 000

Выставлены счета-фактуры:

- июнь = $57 000

- май = $63 000

- апрель = $50 000

Дебиторская задолженность в сумме $130 000 эквивалентна продажам в:

Июне на $57 000 = 30 дней

Мае на $63 000 = 30 дней

Апреле на $10 000 = 6 дней (пропорционально продажам в этом месяце

66 дней на $ 50 000)

Любая компания, независимо от размера, должна отслеживать количество дней дебиторской задолженности ежемесячно. Ее увеличение всего лишь на один день в течение месяца требует немедленных корректирующих действий. Рассмотрим влияние увеличения количества дней дебиторской задолженности на относительно небольшую компанию с годовым оборотом в 3,65 млн. долл., то есть в среднем 10 000 долл. в день. Предположим, что дебиторской задолженности позволили вырасти на 7 дней в течение финансового года, то есть покупатели получили дополнительную неделю для оплаты счетов. Воздействие этого и на банковский овердрафт, и на прибыль будет значительным:

- банковский овердрафт увеличится на 70 000 долл. (поскольку будут оставаться неоплаченными дополнительные 7 дней продаж по 10 000 долл. в день);

- дополнительные процентные платежи по дополнительному заимствованию в объеме 70 000 долл. в течение года по ставке, например, 14% составят почти 10 000 долл. в год.

В компаниях с крупными объемами экспорта, оплата которого может растянуться на длительные сроки, имеет смысл ежемесячно подсчитывать количество дней дебиторской задолженности отдельно для:

- продаж на внутреннем рынке,

- экспортных поставок,

- суммарных продаж.

На месячной основе он часто рассчитывается исходя из эквивалентного количества дней, аналогично дебиторской задолженности. Зная, сколько дней кредита фактически взято у поставщиков, менеджер может обеспечивать соблюдение в целом установленной платежной политики компании.

Ссылки

- «Ищите слабое звено»

- «Ваши «лишние» миллионы»

- «Продажа платежом красна»

- «Как сделать вашу компанию дороже?»

- «Как управляют финансами в транснациональных корпорациях»

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь