Ликвидность

Способность какого-либо актива преобразовываться в денежные средства, или ликвидность, – один из наиболее существенных показателей эффективности деятельности компании. Ведь именно он определяет, способно ли предприятие своевременно и полностью рассчитываться по своим обязательствам. Ликвидность предприятия подразумевает полную его платежеспособность, постоянное равенство величины обязательств и ликвидных средств (тех самых активов, которые могут быть использованы для погашения задолженности).

Содержание

Анализ ликвидности предприятия

В основе анализа лежит сравнение средств по активу с обязательствами по пассиву. Первые рассматриваются в аспекте ликвидности, вторые – срочности оплаты. По скорости конвертирования в деньги активы делятся на:

• Высоколиквидные (А1): наличные в кассе, средства на расчетных счетах, краткосрочные финансовые инвестиции.

• Быстрореализуемые, или ликвидные (А2): дебиторская задолженность, платежи по которой должны быть реализованы в течение 12 месяцев.

• Медленнореализуемые, или низколиквидные(А3): запасы, НДС, дебиторская задолженность, платежи по которой должны быть реализованы через 12 месяцев и больше, другие оборотные активы.

• Труднореализуемые и практические неликвидные (А4): активы, необходимые для использования в хозяйственной деятельности.

По степени срочности оплаты пассивы группируются:

• Наиболее срочные обязательства (П1): кредиторская задолженность, расчеты по дивидендам и пр.

• Краткосрочные пассивы (П2): краткосрочные кредиты, займы.

• Долгосрочные пассивы (П3): долгосрочные кредиты и займы.

• Постоянные пассивы (П4): собственный акционерный капитал, находящийся постоянно в распоряжении предприятия.

Баланс считается абсолютно ликвидным, если выполняются неравенства:

А1>=П1,

А2>=П2,

А3>=П3,

А4<=П4

Оценка ликвидности предприятия

При оценке кредитоспособности компании используют следующие показатели:

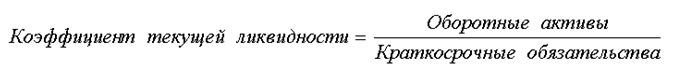

- Коэффициент общей (текущей) ликвидности

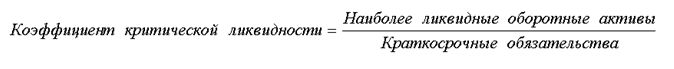

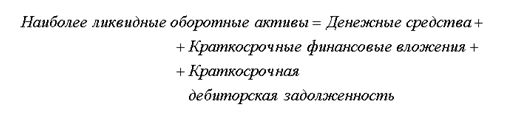

По международным стандартам уровень коэффициента срочной ликвидности должен быть выше единицы. В России же его оптимальное значение – 0,7-0,8.

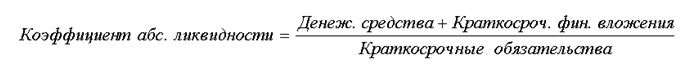

Оптимальный уровень данного коэффициента – 0,2-0,25.

ЧОК = Оборотные средства — Краткосрочные обязательства

Недостаток чистого оборотного капитала может привести предприятие к банкротству, поскольку свидетельствует о его неготовности своевременно погасить краткосрочные задолженности. Вместе с тем, неблагоприятен и избыток ЧОК.

Факторы, оказывающие влияние на ликвидность

Тем или иным образом влиять на ликвидность предприятия могут как внешние факторы, так и внутренние. Общая экономическая ситуация в стране (например, отрицательным образом скажутся проблемы в области платежей), политическая обстановка (в том числе законодательство), уровень инноваций (насколько передовые методики используются повсеместно? доступны они или нет?) – неблагоприятную обстановку в этих сферах компания может смягчить за счет ряда мер, таких как увеличение собственного капитала, продажа части постоянных активов, сокращение сверхнормативных запасов, совершенствование работы по взысканию дебиторской задолженности и получение долгосрочного финансирования.

Ссылки

- «Как управляют финансами в транснациональных корпорациях»

- «Неприятность эту мы переживем!»

- «Алексей Бачеров: Корсчета - не флюгер фондового рынка»